Russian Federation

Russian Federation

Russian Federation

UDC 330.46

The methodology of assessing borrowers' credit solvency is being considered and improved by building a combined system of intellectual and economic-mathematical methods. Various methodologies and tools used to assess the creditworthiness of individuals are being investigated: data mining methods, fuzzy algorithms, economic and mathematical methods. In the language of functional modeling, a description of the process of recognizing the client's creditworthiness level is presented, with the help of which the main stages of assessing the credit solvency of clients and their maintenance are determined. As part of the study of the instrumental apparatus, intellectual and economic-mathematical methods have been studied in detail, which can be synthesized into a single system for assessing the credit solvency of borrowers. Based on the fuzzy modeling tools, an algorithm is proposed that allows calculating a complex indicator of the creditworthiness of individuals. The credit solvency rating is determined on the basis of a set of criteria and features that characterize the bank's borrowers with a sufficient degree of completeness. For each selected criterion, linguistic variables “Indicator level” and classification tables are formed, correlating the values of the criteria with its “level”. The analysis of software tools used to assess credit solvency was also carried out, and the choice of an analytical platform for our own practical experiments was justified. On the basis of the Deductor platform, the scoring method, the decision tree method are implemented and a neural network is built. To implement the task of assessing the credit solvency of an individual, the concept of developing an intelligent system is proposed. The individual results of the study and the conclusions obtained can be used by specialists of credit and financial institutions to calculate the rating rating of the borrower. The systematized knowledge can be used in further research on this issue and form the basis for the implementation of the software product.

creditworthiness of individuals, fuzzy sets, credit scoring, logistic regression, decision tree method, neural network

Введение

Финансово-кредитные учреждения оказывают населению комплекс услуг, связанных с предоставлением денежных средств под заем в форме кредита на условиях полной возвратности с процентами на фиксированный срок. Процесс предоставления кредита неизбежно сопровождается множеством факторов риска для финансово-кредитных учреждений, которые могут привести к потерям по выданным суммам и процентам. Поэтому банковские структуры придают огромное значение разработке современной методологической базы оценки кредитоспособности, применению инновационных методов оценки показателей кредитной платежеспособности и совершенствованию системы контроля и оценки кредитных показателей.

Оценка кредитной платежеспособности физических лиц относится к числу наиболее актуальных проблем в настоящее время. Столь острый интерес к данному вопросу обусловлен рядом причин. Во-первых, выдача кредитов является базовым элементом финансовых учреждений и экономики Российской Федерации в целом. Во-вторых, выдача кредитов имеет социальное значение, т. к. позволяет удовлетворять потребности населения.

Также существует настоятельная необходимость тщательного изучения различных факторов и критериев, связанных с предоставлением кредитов и займов заемщикам. Анализ кредитоспособности должен сопровождаться детальным изучением количественных и качественных характеристик заемщика и показать, в какой степени они влияют на класс кредитоспособности и качество кредитного обеспечения.

В рамках настоящего исследования поставлены следующие задачи:

– рассмотреть экономические и интеллектуальные методы, применяемые банками для оценки кредитоспособности клиента; изучить применение нечетких алгоритмов к задаче выявления рейтинга заемщика;

– разработать информационную модель процесса оценки кредитоспособности;

– проанализировать критерии для определения платежеспособности и составить набор показателей для собственных вычислительных экспериментов;

– разработать оценку кредитоспособности заемщиков на основе нечеткого логического вывода;

– построить систему аналитических моделей на базе платформы Deductor и провести сопоставительный анализ полученных расчетов;

– предложить концепцию интеллектуальной системы поддержки принятия решений оценки кредитоспособности физических лиц.

Обзор литературы

Проблемам оценки кредитоспособности заемщика посвящены многочисленные труды ученых и специалистов России и зарубежья: Е. Альтмана [1], Н. П. Белотеловой [2], М. А. Бочаровой, Е. А. Ендовицкого [3], О. И. Лаврушина [4] и др.

Математические модели и методы принятия экономических решений рассматриваются в работах Л. А. Заде [5], А. Пегата [6], Т. Л. Саати [7] и др. Среди российских авторов можно выделить Д. А. Поспелова [8], С. Ю. Кузнецова [9], П. В. Терелянского [10] и др. Внушительное количество исследований посвящено применению методов логистической регрессии в методиках кредитного скоринга, среди них работы А. С. Сорокина [11], Р. Андерсона [12], Дж. Ши, Б. Ксу [13] и др.

Целый ряд исследований был посвящен разработке методики применения нейронных сетей для оценки кредитоспособности заемщика, среди них Е. А. Ангелини [14], С. Гоуль [15], М. А. Власенко [16] и др. Стоит отметить, что не все разновидности методов нейронных сетей дают высокий результат принятия решения о выдаче или невыдаче денежных средств заемщику.

Проблема оценки кредитной платежеспособности заемщика не оставила в стороне и методы нечетких множеств. Применение системы нечеткого вывода к задаче распознавания «плохих» и «хороших» заемщиков рассматривались в работах Ф. Хофмана, Б. Байсенса, С. Муеса [17]. Экспертная система для ипотечного кредитования, основанная на нечетких продукционных правилах, предложена В. Г. Черновым [18].

Модели и методы исследования

Способность заемщика погасить кредитный долг прогнозируется его кредитоспособностью. Важно различать термины «платежеспособность» и «кредитоспособность».

Кредитоспособность оценивает способность клиента своевременно и в полной мере рассчитаться по своим долговым обязательствам, включая основной долг и процентные платежи. Понятие платежеспособности клиента определяет возможность оплаты клиентом текущих долгов, зависит от текущих доходов и расходов заемщика и процентной ставки по кредиту. Кредитоспособность, в свою очередь, определяет возможность возврата именно данного кредита в момент его погашения, т. е. через некоторое время в будущем. Для анализа кредитоспособности физического лица могут использоваться самые различные показатели, но в первую очередь финансовую организацию будут интересовать сведения о просроченных платежах по кредитам за год, доходах, образовании, возрасте заемщика. Обе характеристики важны для банка при принятии решения о выдаче кредита. Поэтому в рамках текущего исследования объединим обе категории в единую характеристику «кредитная платежеспособность».

Чем больше информации о клиенте удается собрать банку для формирования критериев и их расчета, тем больше шанс того, что интегральный показатель кредитной платежеспособности будет достаточно результативным. Соответственно, данную модель можно будет использовать в коммерческих банках для планирования объема предоставляемых средств по кредиту и оценки рисков невозврата денежных средств.

Для выявления уровня кредитоспособности физических лиц в банках используется максимально стандартизированный алгоритм кредитного скоринга с использованием статистических данных о потенциальном заемщике. Клиенту присваивается сумма баллов на основании его способности и потенциала погасить долг исходя из кредитной истории, информации о доходах, полученной от работодателей и заполненной анкеты.

История применения кредитного скоринга насчитывает не один год, на базе чего алгоритм расчета признается достаточно надежным, в то же время не требующим изощренных методов и сверхъестественных навыков от специалистов. Согласно набранной сумме баллов кредитополучателю присваивается статус «плохой» или «хороший». Однако, как и любая бинарная оценка, классический кредитный скоринг не лишен недостатка в виде погрешности при выделении только двух взаимообратных оценок. В то же время не раз в кредитной практике встречались случаи, когда вычисление кредитной оценки по известному набору параметров не идентифицировало действительную кредитоспособность клиентов. При общем положительном результате скоринговой оценки клиент оказывался не способным отвечать по своим долговым обязательствам, и, наоборот, негативная скоринговая оценка отвергала потенциального платежеспособного заемщика.

Активная популяризация цифровых технологий привела к необходимости замены классического скоринга более продвинутыми методами машинного обучения, основанными на искусственном интеллекте. В категории методов Data Mining наиболее распространены модель логистической регрессии, дискриминантный линейный анализ, нейронные сети и деревья решений.

Извлечение данных из социальных сетей или интернет-запросов потенциального клиента позволяет выявлять закономерности его обращений и анализировать активность, связанную с расходованием денежных средств. Включение в систему параметров дополнительных сведений позволяет существенно повысить точность идентификации благонадежных клиентов.

Несмотря на неоспоримые преимущества метода, нейросетевые технологии не лишены недостатков. Так, нейронные сети ограничены типом обрабатываемых данных, поскольку работают с информацией, представленной числами в диапазоне от 0 до 1, что требует дополнительных процедур нормирования входных нечисловых характеристик.

Корректная работа классификатора возможна при условии правильного выбора архитектуры нейронной сети. Количество скрытых слоев и количество нейронов в каждом слое должны быть подобраны таким образом, чтобы избежать усложнения структуры сети и не привести к ее неустойчивости и нерациональным ответам.

Для поддержки различных бизнес-процессов кредитования применяются различные типы аналитических программ. Согласно данным аналитического агентства TAdviser, наиболее популярными информационными системами являются QlicView, Deductor, SAP BW, Форсайт и др. [19]. Перечисленные аналитические продукты реализуют функции в оценки кредитоспособности заемщиков, в том числе осуществляют расчет рейтинга клиентов и их сопоставление по различным критериям, определяют допустимый уровень потерь при выдаче ненадежных займов, выводят необходимую величину резерва, способную покрыть базовые вероятные риски.

Аналитическая платформа Deductor не требует специфических навыков, она проста и интуитивно понятна. Кроме того, она обладает широким спектром функций, которые позволяют выполнить все намеченные задачи, поставленные в исследовании. В среде Deductor представлены инструменты логистической регрессии, нейронной сети и дерева решений, на основе которых будет выполнено построение скоринг-балла.

На наш взгляд, необходимо дополнить анализ кредитной платежеспособности инструментом, адаптированным для формализации качественных и приближенных понятий и способным предоставить содержательные объяснения полученных результатов. Речь идет о представлении знаний в форме продукционных правил в системах нечеткого вывода.

Информационная модель процесса оценки кредитоспособности

Несмотря на достаточно большое число исследований по данной проблематике и предлагаемых методов определения классов заемщиков, всю систему оценки кредитной платежеспособности можно стандартизировать. Для описания этапов оценки кредитоспособности заемщика была построена информационная модель процесса оценки кредитоспособности. Для построения данной модели использован графический язык моделирования в нотации IDEF0. Входными параметрами в общую систему оценки возможности выдачи кредитных средств заемщику являются информационные потоки, содержащие информацию о потребностях заемщика, персональных данных потенциального заемщика, а также сведения о планах и текущих предложениях банка. Первичный анализ центрируется вокруг анкеты заемщика, когда каждому ответу присваивается определенное количество баллов, а затем при суммировании баллов определяется класс заемщика и принимается решение о дальнейшей работе с клиентом.

В зависимости от запрашиваемой суммы заемщиком параметры оценки (количество показателей и их содержание) могут изменяться. Реализовывать процесс анализа кредитной платежеспособности будут эксперты и сотрудники банка при помощи базы знаний и баз данных информационных систем. В результате исполнения процесса будет получено решение по заявке. Весь цикл от момента приема заявки до вынесения решения составят опытные данные, которые трансформируются в обучающую выборку для последующих итераций.

На рис. 1 приведена декомпозиция диаграммы контекстного уровня. Бизнес-процесс оценки кредитной платежеспособности состоит из четырех шагов: А1 – подготовка данных для модели оценки; А2 – оценка характеристик клиента; А3 – формирование обучающей и тестовой выборки; А4 – классификация оценки.

Блок А1 включает в себя выбор методов оценки кредитоспособности: методы экспертной оценки, методы интеллектуального анализа данных.

Среди экспертных методов хорошо зарекомендовали себя инструменты нечетких множеств. Если аналитик выбрал данный инструмент, то декомпозиция функционального блока «Подготовка данных для модели оценки кредитоспособности» будет состоять из следующих подпроцессов: А11 – формирование списка параметров оценки; подпроцесс А12 выполняет расчет значений весов параметров для определения их вклада в общую модель оценки; подпроцесс А13 формирует нечеткие множества параметров оценки.

Известно, что каждый критерий имеет различную важность при принятии решений относительно кредитования физических лиц. В связи с этим при формировании алгоритма расчета уровня кредитоспособности клиентов необходимо переоценить каждый критерий с учетом его веса. В литературе чаще всего упоминаются методы, использующие парное сравнение критериев, аналитические зависимости взаимосвязи показателей важности критериев, формальные методы. Наиболее популяризованным методом является метод Т. Саати, основанный на попарном сравнении критериев. Подробно техника вычислений описывается в первоисточнике «Принятие решений. Метод анализа иерархий» [7], суть которой заключается в сопоставлении критериев по принципу превосходства одного над другим. Исходные лингвистические оценки «немного меньше», «лучше», «гораздо эффективнее», полученные от эксперта при сравнении показателей, преобразуются в баллы по шкале от 1 до 9, где единица свидетельствует об абсолютной равнозначности, а девятка – о максимальном превосходстве.

Блок А2 – оценка характеристик клиента – включает в себя непосредственную выборку значений параметров, которые требуются для анализа его кредитоспособности: возраст, пол, уровень доходов и т. д. Блок А3 отвечает за формирование обучающей и тестовой выборки. Блок А4 определяет классификационные методы оценки. Для определения уровня кредитоспособности клиентов могут использоваться различные результирующие оценки: бинарные (выдать кредит, не выдать кредит); лингвистические оценки, которые могут разбиваться по уровням благонадежности, например: 1 – неудовлетворительный, 2 – ниже среднего, 3 – средний, 4 – выше среднего; 5 – удовлетворительный; количественные оценки, представленные в форме сопоставления уровням благонадежности и скоринг-балла.

Рис. 1. Декомпозиция контекстной диаграммы

Fig. 1. Context diagram decomposition

Методология формирования рейтинга кредитной платежеспособности на базе нечеткого моделирования

Введем основные понятия теории нечетких множеств, основываясь на работе Л. А. Заде [5]. Нечетким множеством А из универсального множества Х называется множество A = {(x, µA(x))׀xϵX}, где µA(x) характеризует степень принадлежности элемента х нечеткому множеству А.

Для задач принятия решений используются понятия нечеткой и лингвистической переменной. Нечеткая переменная характеризуется набором áµ, Х, Аñ, где µ – название нечеткой переменной. Функция принадлежности µA(x) нечеткого множества А описывает ограничения на значения нечеткой переменной с именем µ. Лингвистическая переменная с именем β формируется из множества лингвистических значений T согласно синтаксической процедуре G образования новых термов и семантическому набору правил M для порождения функций принадлежности новых термов на универсальном множестве X. Термы лингвистической переменной представляются нечеткими числами, значения которых ограничены вектором значений элемента x.

Применительно к задаче формирования рейтинга кредитной платежеспособности определяется комплекс критериев и признаков Fn, которые с достаточной степенью полноты характеризуют заемщиков банка. Формируются лингвистические переменные «Уровень показателя» для каждого отобранного для идентификации рейтинга критерия заемщика. Нечеткое описание объекта системы формирования рейтинга кредитной платежеспособности характеризуется набором ![]() , где Х – универсальное множество, составленное из множества элементов х; М = [0, 1] – пространство принадлежностей;

, где Х – универсальное множество, составленное из множества элементов х; М = [0, 1] – пространство принадлежностей; ![]() – степень принадлежности конкретного признака из набора системы оценки нечеткому множеству. Нечеткий логический вывод реализуется на базе алгоритма Мамдани.

– степень принадлежности конкретного признака из набора системы оценки нечеткому множеству. Нечеткий логический вывод реализуется на базе алгоритма Мамдани.

R1: ЕСЛИ «(F1 есть T) И (F2 есть T) …И …(F4 есть T) …И …(Fk есть T)», ТО «Rkr есть T».

….

Rj: ЕСЛИ «(Fn1 есть T) И (Fn2 есть T) …И …(Fn4 есть T) …И …(Fmn есть T)», ТО «Rkr есть T».

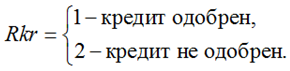

В результате обработки системы нечетких правил на выходе будет получена переменная «Рейтинг заемщика» Rkr, значения которой могут соответствовать двум классам:

В заключении эксперимента экспертом проводится анализ полученных результатов и формирование системы нечетких правил для последующих итераций.

Результаты и выводы

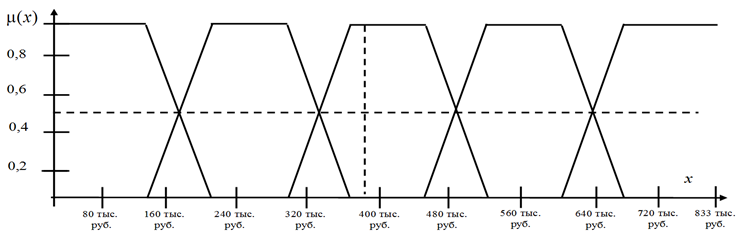

Для формирования нечеткой системы расчета рейтинга заемщика построены термы по значению «уровень показателя» для следующих критериев: F1. Необходимый доход – (среднемесячный доход за последние 6 месяцев): {Очень низкий (VNO); Низкий (NO); Средний (M); Высокий (H); Очень высокий (VH)}; F2. Кредитная история: {Очень плохая (VB); Плохая (B); Хорошая (G); Очень хорошая (VG); Отличная (E)}; F3. Достаточный возраст {Недостаточный (InS); Ниже среднего (BA); Достаточный (S); Выше среднего (AA); Избыточный (Ex)}; F4. Сумма кредита: {Очень низкая (VNO); Низкая (NO); Средняя (M); Высокая (H); Очень высокая (VH)}. Остальные параметры (пол, образование, место жительства и др.) не поддаются описанию с помощью лингвистической кривой, будут включены в базу правил в следующей интерпретации: F5. Семейное положение. Показатель бинарный со значениями – Неудовлетворительно (NO), если клиент холост / не замужем; и Удовлетворительно (O), если клиент женат/замужем; F6. Наличие иждивенцев: Отсутствуют: Удовлетворительно (O), Один: Высокое (H), 2 и более: Неудовлетворительно (U); F7. Образование. Присвоены категории по значению «уровень образования»: Общее (NO), Профессиональное (М), Высшее (H); F8. Пол: на языке нечетких чисел присвоено значение Мужской: Удовлетворительно (O); Женский: Средний (M); F9. Место жительства: для критерия «место жительства» на языке нечетких чисел присвоено значение 1 – Съемная комната: Удовлетворительно (О), 2 – Съемная квартира: Среднее (M), 3 – Собственная квартира: Отличное (E), 4 – Ипотека: Неудовлетворительно (NO). Ранее в исследованиях [20] обоснован предпочитаемый вид термов лингвистической переменной – трапециевидные числа. На рис. 2 представлены примеры функций принадлежности, соответствующих некоторым лингвистическим переменным.

а

Рис. 2. Примеры лингвистических переменных: а – сумма кредита

Fig. 2. Examples of linguistic variables: a – loan amount

б

в

Окончание рис. 2. Примеры лингвистических переменных: б – кредитная история; в – достаточный возраст заемщика

Ending of Fig. 2. Examples of linguistic variables: б – credit history; в – sufficient age of the borrower

Далее требуется идентификация уровней частных критериев, фрагмент представлен в табл. 1. Для оценки кредитоспособности заемщика введем выходную переменную «Кредитоспособность физического лица», которая играет роль индикатора и принимает значения «Да» – 2 или «Нет» – 1 в зависимости от принимаемого по кредиту решения.

Таблица 1

Table 1

Классификация значений терм-множеств лингвистической переменной «Уровень показателя»

Classification of the values of the term sets of the linguistic variable “Indicator level”

|

Показатель |

Уровень |

Значения |

|

Необходимый доход (учитывается |

VNO |

0; 0; 150000; 220000 |

|

NO |

150000; 220000; 310000; 370000 |

|

|

M |

310000; 370000; 460000; 520000 |

|

|

H |

460000; 520000; 600000; 660000 |

|

|

VH |

600000; 660000; 833000; ∞ |

|

|

Кредитная история |

E |

0; 0; 20; 35 |

|

VG |

20; 35; 43; 48 |

|

|

G |

43; 48; 55; 60 |

|

|

B |

55; 60; 73; 82 |

|

|

VB |

73; 82; 100 |

Для определения степени кредитоспособности заемщика разработана база нечетких продукционных правил, в которой содержится вся информация о потенциальных клиентах банка, т. е. данные по каждому показателю и результат принятия решения. Часть базы нечетких продукционных правил приведена в табл. 2.

Таблица 2

Table 2

Фрагмент базы нечетких продукционных правил

Fragment of the fuzzy production rules database

|

Клиент |

F1 |

F2 |

F3 |

F4 |

F5 |

F6 |

F7 |

F8 |

F9 |

Результат: |

|

1 |

VNO |

VB |

S |

NO |

NO |

H |

VNO |

М |

О |

1 |

|

2 |

NO |

VB |

Ex |

NO |

NO |

U |

NO |

М |

E |

2 |

|

3 |

VNO |

VB |

BA |

NO |

O |

O |

NO |

O |

O |

1 |

|

4 |

NO |

E |

BA |

М |

O |

H |

VNO |

O |

O |

2 |

|

5 |

VNO |

G |

InS |

H |

NO |

U |

NO |

O |

O |

2 |

|

6 |

VNO |

B |

Ex |

M |

NO |

U |

NO |

M |

E |

2 |

|

7 |

NO |

VB |

АА |

M |

NO |

O |

VNO |

O |

O |

1 |

Например, если <Доход = VNO> и <Кредитная история = VB>, то <Результат = 1>; если <Доход = NO> и <Кредитная история = Е>, то <Результат = 2>; если <Доход = NO>, <Кредитная история = VB> и <Возраст = S>, <Результат = 1> и т. д.

В качестве эксперимента по сопоставлению результатов по рассмотренным четырем методам был произведен расчет для нескольких примеров. Исходные данные сгруппированы в табл. 3.

Таблица 3

Table 3

Исходные данные по заемщикам

Initial data on borrowers

|

Показатель |

Клиент 1 |

Клиент 2 |

Клиент 3 |

Клиент 4 |

|

Среднемесячный доход за 6 месяцев |

VNO |

NO |

VNO, NO |

NO |

|

Кредитная история |

VB |

VB |

E |

E |

|

Возраст |

AA |

BA |

S |

S |

|

Образование |

NO |

M |

H |

M |

|

Семейное положение |

NO |

O |

O |

O |

|

Иждивенцы |

H |

U |

U |

H |

|

Сумма кредита |

VNO |

VNO |

M |

VNO |

|

Пол |

М |

O |

M |

O |

|

Место жительства |

О |

О |

E |

O |

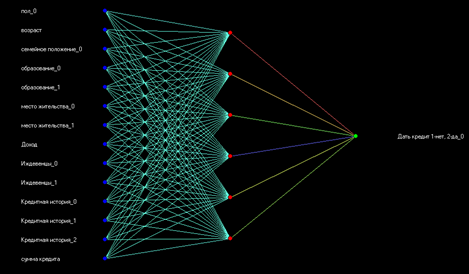

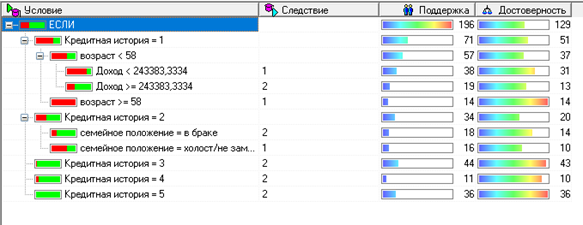

Исходные параметры по представленной задаче были просчитаны разными методами в среде Deductor. Результаты экспериментов представлены на рис. 3.

В табл. 4 представлены результаты принятия решения о кредитоспособности клиентов и выдаче им заемных денежных средств, полученные с помощью трех экономико-математических инструментов.

Клиент № 1 является усредненным примером неблагонадежного заемщика для банка. Клиент № 1 обладает низким доходом, очень плохой кредитной историей. Клиент № 2 так же, как клиент № 1, имеет плохую кредитную историю, его доходы соответствуют уровню «ниже среднего», возраст превышает оптимальный. Клиента № 3 характеризуют невысокие доходы, отличная кредитная история, оптимальный возраст и запрашиваемая средняя сумма кредита. Клиент № 4 имеет доход выше, чем у клиента № 3, у него также отличная кредитная история и оптимальный возраст, поэтому данное физическое лицо относится к благонадежным клиентам.

Согласно табл. 4 расчеты по идентичным исходным данным с использованием методов нечеткой логики, нейросетевой технологии и скоринговой оценки показали приблизительно равноценные значения относительно принятия решения о выдаче кредита заемщику, что подтверждает достоверность конечных результатов.

Рис. 3. Вычислительные эксперименты в среде Deductor

Fig. 3. Experiments in Deductor

Таблица 4

Table 4

Сравнение полученных результатов

Comparison of the results obtained

|

Клиент |

Скоринг-балл |

Нейронная сеть |

Нечеткая логика |

|

1 |

146 (1 – не выдать) |

1 |

Не выдать |

|

2 |

357 (1 – не выдать) |

1 |

Не выдать |

|

3 |

965 (2 – выдать) |

2 |

Выдать |

|

4 |

686 (2 – выдать) |

2 |

Выдать |

Заключение

В результате проведенной работы выполнены систематизация существующих подходов и методик анализа кредитных рисков коммерческих банков и формирование системы взаимосвязанных интеллектуальных и логико-лингвистических методов оценки кредитоспособности заемщиков. Достигнуты задачи исследования, заключающиеся в анализе методов логистической регрессии, нейронных сетей, деревьев решений и нечеткой логики, выявлены их преимущества и ограничения. Обоснованы требования, предъявляемые к методу аналитико-экспертного оценивания кредитоспособности клиентов, позволяющие учесть разнородные описания показателей. Результаты и выводы подтверждены вычислительными экспериментами.

Для дальнейших исследований поставлена задача проектирования интеллектуальной системы оценки кредитной платежеспособности, основанной на нечеткой логике. В частности, планируется разработка системы поддержки принятия решений, позволяющей реализовывать поиск, преобразование, обработку и визуализацию информации о кредитоспособности заемщика, сбор, обработку и хранение экспертных суждений; оценку уровня платежеспособности клиента; определение итоговой интегральной оценки кредитоспособности; сопоставление данных субъективных и объективных оценок.

1. Altman E., Saunders A. Credit Risk Measurement: Developments over the Last 20 Years // Journal of Banking and Finance. 1998. N. 21. R. 1721–1742.

2. Belotelova N. P. Problemy bankovskoy sistemy RF v sovremennyh usloviyah // Aktual. problemy soc.-ekon. razvitiya Rossii. 2020. № 1. S. 103–106.

3. Endovickiy D. A., Bocharova M. A. Analiz i ocenka kreditosposobnosti zaemschika: ucheb.-prakt. posobie. M.: Knorus, 2005. 268 s.

4. Rol' kredita i modernizaciya deyatel'nosti bankov v sfere kreditovaniya: ucheb. posobie / pod red. O. I. Lavrushina. M.: Knorus, 2013. 267 s.

5. Zadeh L. A. Outline of a New Approach to the Analysis of Complex Systems and Decision Processes // IEEE Transactions on Systems, Man, and Cybernetics. 1975. V. SMC-3. N. 1. P. 28–44.

6. Pegat A. Nechetkoe modelirovanie i upravlenie: ucheb. posobie / per. s angl. A. G. Podvesovskogo, Yu. V. Tyumenceva. M.: Laboratoriya znaniy, 2020. 801 s.

7. Saati T. L. Prinyatie resheniy. Metod analiza ierarhiy / per. s angl. R. G. Vachnadze. M.: Radio i svyaz', 1993. 316 s.

8. Nechetkie mnozhestva v modelyah upravleniya i iskusstvennogo intellekta / pod. red. D. A. Pospelova. M.: Nauka, 1986. 312 s.

9. Kuznecov S. Yu., Kostikova A. V. Metodologiya teorii nechetkih mnozhestv v issledovanii urovnya organizacionnogo upravleniya // Audit i finansovyy analiz. 2019. № 5. P. 212–216.

10. Terelyanskiy P. V., Andreychikov A. V. Informacionnye tehnologii prognozirovaniya tehnicheskih resheniy na osnove nechetkih i ierarhicheskih modeley. Volgograd: Izd-vo VolgGTU, 2007. 204 s.

11. Sorokin A. S. Postroenie skoringovyh kart s ispol'zovaniem modeli logisticheskoy regressii // Naukovedenie. 2014. № 2. URL: https://naukovedenie.ru/PDF/180EVN214.pdf (data obrascheniya: 31.08.2023).

12. Anderson R. The credit scoring toolkit: theory and practice for retail credit risk management and decision automation. N. Y.: Oxford University press, 2007. 790 p.

13. Shi J., Xu B. Credit Scoring by Fuzzy Support Vector Machines with a Novel Membership Function // Journal of Risk and Financial Management. 2016. V. 9. Iss. 4. P. 1–10. DOI:https://doi.org/10.3390/jrfm9040013.

14. Angelini E., di Tollo G., Roli A. A Neural Network Approach for Credit Risk Evaluation // Kluwer Academic Publishers. 2006. URL: https://economia.unich.it/documenti/DEC/arc/wpapers/2006/2006-002.pdf (data obrascheniya: 18.12.2020).

15. Goyal S. Credit Risk Prediction Using Artificial Neural Network Algorithm. Data Science Central, 2018. URL: https://www.datasciencecentral.com/profiles/blogs/credit-risk-prediction-using-artificial-neural-network-algorithm (data obrascheniya: 14.09.2023).

16. Vlasenko M. Ocenka kreditosposobnosti fizicheskih lic pri pomoschi instrumentariya klassifikacionnyh neyronnyh setey // Bank. vestn. 2021. № 3 (692). S. 19–30.

17. Hoffmann F., Baesens B., Mues C., van Gestel T., Vanthienen J. Inferring Descriptive and Approximate Fuzzy Rules for Credit Scoring Using Evolutionary Algorithms // European Journal of Operational Research. 2007. V. 177. Iss. 1. P. 540–555.

18. Chernov V. G., Gan'shina S. I. Ekspertnaya sistema dlya ipotechnogo kreditovaniya, osnovannaya na nechetkih produkcionnyh pravilah. M.: Sinergiya Press, 2012. 99 c.

19. EGAR Credit Administration. URL: https://www.tadviser.ru/index.php/%D0%9F%D1%80%D0%BE%D0%B4%D1%83%D0%BA%D1%82:EGAR_Credit_Administration (data obrascheniya: 01.09.2023).

20. Kostikova A. V., Tereliansky P. V., Shuvaev A. V., Timoshenko P. N. Expert fuzzy modeling of dynamic properties of complex systems // ARPN Journal of Engineering and Applied Sciences. 2016. V. 11. N. 17. P. 10222–10230.