Russian Federation

Insurance activities in the field of corporate insurance are of great economic and social importance. The increasing needs of policyholders and the transforming demands of society set the vector for the development of insurance relations, determining the improvement of operational processes and consumer expectations of a different quality – going beyond solving local problems, providing comprehensive insurance protection that meets the current risk map and budget constraints and at the same time aimed at overall maintaining financial stability. This actualizes the task of rethinking the object of insurance at the level of the individual sector, as which it is proposed to accept a household, rather than an individual or the population as a whole, which fully complies with the provisions on the structure of the private sector of the economy and elements of the financial system. The choice of the insurance object is justified, the advantages of the chosen methodological approach are considered and a view is presented on the development of operational processes related to the work of insurers in the non-corporate insurance sector. The ratio of households consisting of one and several persons is given, according to the data of the All-Russian Population Census. The volume of the Russian insurance market and its separate segment - the private household insurance market (from 2021 to the first half of 2024) are considered. The conclusion is made about the features of insurance of polysubject and monosubject households, which make it possible to supplement the existing industry classification.

household insurance, insurance of individuals, retail insurance, insurance market, individual insurance, population insurance, insurance development, segmentation of the insurance market, household finance

Введение

Страхование играет важную социально-экономи-ческую роль в обеспечении финансовой стабильности отдельных элементов финансовой системы. При этом основную функциональную нагрузку несет частный сектор страхового рынка. Несмотря на то, что современная модель взаимодействия страховых организаций и страхователей может быть признана уже классической, остаются отдельные аспекты ее реализации, изучение которых направлено на обеспечение большей эффективности страховой защиты. К их числу относится выбор важнейших андеррайтинговых позиций, позволяющих не просто максимально полно охватить карту рисков страхователей, но и достичь финансового эффекта, на который рассчитывают получатели страховых услуг: обеспечить свою финансовую безопасность и не потерять финансовую стабильность.

Обоснование выбора объекта наблюдения

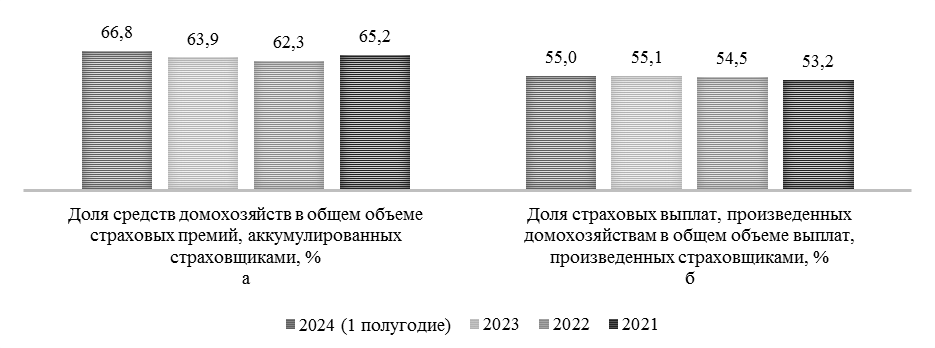

Частный сектор страхового рынка можно условно разделить на сектор корпоративного страхования и сектор индивидуального страхования. В России на корпоративное страхование приходится чуть более 30 % объема рынка страховых услуг по аккумулируемым страховым взносам и 40 % по производимым страховым выплатам. Все остальное, т. е. большая доля оборота, – это результат работы страховщиков на уровне индивидуального сектора, где в качестве страхователей по страховым контрактам, т. е. юридической стороной сделки, выступают физические лица (рис. 1 составлен по данным Цент-рального банка Российской Федерации).

Согласно данным глобального отчета High Net Worth Household Insurance Market, только по высокодоходным клиентам мировой объем этого рынка по данным 2022 г. оценивался в 43 465,56 млн долл. США с ожиданием увеличения в течение прогнозируемого периода в среднем на 3,19 % и выхода к 2028 г. к объему в 52 475 млн долл. США [1].

Кроме очевидного макроэкономического значения, подтверждаемого оборотами страхового рынка, работа страховщиков с некорпоративными клиентами достигает целевых наноэффектов, поскольку направлена на реализацию социальной функции страхования и способствует обеспечению финансовой безопасности наиболее уязвимых к рискам субъектов наноуровня экономической иерархии [2]. В связи с этим определенную актуальность приобретает вопрос о том, что считать объектом страхования (в широком смысле его значения), когда речь идет о предоставлении страховой защиты на уровне индивидуального сектора. Выбор объекта страхования влияет на объем и качество страховой защиты, поскольку задает границы страхового покрытия, возможность реализации принципа комплексности, определяет масштабы самострахования. Соответствующие исследования имеют не только практическую, но и теоретическую значимость, поскольку направлены на развитие теоретических основ группового страхования.

Рис. 1. Вклад сектора индивидуального страхования в общие объемы страховых взносов (а) и выплат (б)

в период с 2021 г. по 1 полугодие 2024 г. на примере российского рынка страховых услуг

Fig. 1. The contribution of the individual insurance sector to the total volume of insurance premiums (а)

and payments (б) in the period from 2021 to the 1st half of 2024 on the example of the Russian insurance market

В настоящей работе поставлена цель обосновать выбор объекта страхования на уровне индивидуального сектора страхового рынка, отвечающего современным представлениям о страховой защите экономических субъектов наноуровня.

Объект наблюдения – частный сектор индивидуального страхования.

Объект исследования – социально-экономичес-кие отношения, обеспечивающие страховую защиту домохозяйств и соответствующие им современные страховые практики. Предмет исследования – страхование домашних хозяйств.

Исследование строилось на анализе аналитических материалов, касающихся финансов сектора «Домашнее хозяйство»; дискурс-анализе научных материалов, посвященных розничному страхованию и классификации страховых отношений по субъектному признаку; обобщении национальной страховой практики, направленной на страховую защиту представителей частного сектора экономики; предполагало использование общенаучных методов и обращение к частным методам – комбинированному страхованию, комплексному страхованию, перекрестному страхованию, методу стресс-тестирования.

Основные результаты исследования

Проведенное исследование позволило обосновать выбор объекта страхования на уровне индивидуального сектора страхового рынка, в качестве которого определено домашнее хозяйство, а не отдельное физическое лицо или население в целом, как это чаще всего встречается в научных публикациях, посвященных розничному страхованию [3–8].

Во-первых, имея дело с экономической стороной жизнедеятельности, частью которой страхование и является, экономическая наука ориентируется именно на понятие «домашнее хозяйство», а не какое-либо другое, имеющее отношение к частному сектору: «…домашние хозяйства являются полноценными участниками экономических отношений» [9, с. 177], «…одним из важнейших субъектов экономической деятельности» [10, с. 54], проецируют «…экономические аспекты жизни общества» [11, с. 2] и выступают учетно-статистической единицей системы национальных счетов [10].

Отдельные физические лица в отношениях со страховщиками фактически выступают лишь проводниками социальных и финансовых интересов домашних хозяйств. Даже если эта связь не очевидна, она существует всегда на том основании, что и страховые платежи, и страховые компенсации оказывают влияние не только на личный бюджет (если он задействован в обеспечении страховой защиты), но и на бюджет домашнего хозяйства, а страховые контракты заключаются в отношении наиболее уязвимых зон воздействия риска в условиях выбора, создаваемого и принимаемого малой социальной группой. Последнее подтверждают результаты современных исследований в сфере поведенческих финансов, свидетельствующие о том, что мотивация к страхованию имеет более сложную структуру, чем она чаще всего позиционируется, и зависит не только от личного настроя приобретающего программу страхования, но и его семьи [12, 13].

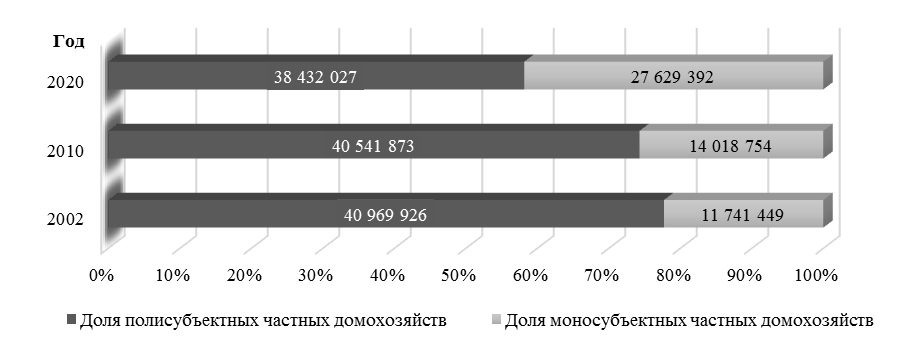

Во-вторых, страховое поле формируется за счет объектов страхования, которые либо принадлежат домашнему хозяйству, либо определяют его ресурсную базу; финансовые решения также принимаются в интересах или с учетом интересов домашнего хозяйства – даже если это решение личное, оно в любом случае, прямо или косвенно, оказывает влияние на финансовую стабильность домохозяйства в целом. Данный аспект сохраняет свою актуальность и для случаев отсутствия внутренних полисубъектных связей, поскольку даже одно лицо в целях статистического учета и наблюдения принимается за домашнее хозяйство. Причем «…общераспространенной тенденцией развитых стран является рост числа именно таких домохозяйств – состоящих из одного человека» [14], что характерно и для нашего общества (рис. 2). Так, в России в 2021 г. они «…впервые стали преобладающим типом среди населения трудоспособного возраста в городах» [14] и составили около 42 % от общего числа домашних хозяйств, что требует отражения в страховых планах отечественных страховых компаний, корректировки стратегии и тактики страховой политики в сегменте розничного страхования.

Рис. 2. Соотношение домашних хозяйств, состоящих из одного и нескольких лиц,

по данным Всероссийской переписи населения

Fig. 2. The ratio of households consisting of one and several persons, according to the All-Russian Population Census

В-третьих, проецируя страхование индивидуального сектора через плоскость финансовых отношений, мы также исходим из более корректного обращения к категории «домашнее хозяйство», не допуская формального понятия «физическое лицо». Один из аргументов состоит в том, что обеспечение страховой защиты, ее назначение и влияние на ресурсную базу происходит в рамках экономических отношений, составляющих финансы домашних хозяйств. Это прослеживается как на этапе принятия финансовых решений, резервирования средств на случай неблагоприятных событий (внешнего или внутреннего), так и распределения поступающего дискреционного или императивного страхового возмещения и страхового обеспечения. Связь страхования с финансами домашних хозяйств опосредована как формированием доходной части их бюджета, так и распределением и использованием средств, имеющих отношение к страховой защите. Обращение к категории «население» оправдано в том случае, если речь идет об анализе и оценке общей ситуации на страховом рынке или в сфере императивного страхования и не связывается с техникой страхования, построением страховых отношений, обеспечением финансовой стабильности.

Другим важным аргументом становится тот факт, что уровень домохозяйства позволяет учитывать при построении страховых планов «…отношения, протекающие внутри субъекта хозяйствования» [11, с. 2]: домохозяйства действительно «…производят определенные блага» [11, с. 2], осуществляют деятельность, в результате которой не только потребляются или капитализируются произведенные ими же товары и услуги, а также оплачивают занятость привлекаемого персонала [15], что также может стать объектом страховой защиты, чего не обеспечивают отношения уровня «отдельное физическое лицо – страховая компания».

Можно констатировать: какой бы из методологических подходов не был применен – марксистский, неоклассический, кейнсианский, институциональный, исследования в области страхования индивидуального сектора корректнее проводить с ориентиром на потребительскую группу «домашнее хозяйство», что может обеспечить определенные практико-ориентированные преимущества:

1. Большая вариативность и операционная комплексность.

Домашнее хозяйство как участник экономических процессов может позиционироваться в системе страховых отношений с нескольких ракурсов:

– как микросистема, подверженная риску финансовой нестабильности, в связи с чем генерирующая запрос на страховую защиту;

– как элемент финансовой системы, требующий комплексного обеспечения своей финансовой безо-пасности;

– как элемент, формирующий страховое поле или объект локации участника системы социальной защиты;

– как имеющая границы область принятия финансовых решений, в числе прочего определяющих объем страховой защиты;

– как конечный получатель и распорядитель страхового покрытия, обеспечиваемого участием в системе императивного страхования.

По нашему мнению, домашнее хозяйство с позиций интеграции в систему страховых отношений – это совокупность объектов страхования и получателей страховых услуг, объединенных общими финансовыми интересами в отношении совместного бюджета домашнего хозяйства, к которому они принадлежат, и разделяемой ценностью страхуемых объектов. Однако с позиций участия в этих отношениях и процесса обеспечения страховой защиты данная конструкция перестает быть статичной, поэтому может быть представлена иначе.

Мы убеждены в том, что домашнее хозяйство для целей страхования важно рассматривать уже как сложный «финансовый организм», находящийся на момент формирования страховой защиты на определенном этапе жизненного цикла, который последовательно будет замещен другими этапами вплоть до окончания своего существования. То есть учитывать уникальность состояний с ограниченным периодом, для которых характерна нестатичная модель страховой экспозиции, определяемой актуальным набором объектов страхования и подлежащих внешней минимизации рисков и корректируемой по мере перехода домашнего хозяйства на следующий этап развития. Таким образом достигается комплексность защиты, обеспечивается актуальность ее составляющих и пролонгация ожидаемых эффектов. При таком методологическом подходе страхование тесно связывается с финансовым планированием и становится полноценным элементом стратегии обеспечения финансовой стабильности домашнего хозяйства, учитывающим фактор времени и «отсроченность» влияния отдельных факторов и неблагоприятных событий на его бюджет.

Вместе с тем в настоящее время большинство страховщиков принимает домашнее хозяйство исключительно как потенциал продаж, обладающий разнообразием объектов страхования (чаще всего вписываемых в рамки личного страхования и страхования имущества, реже – страхование ответственности). При этом связь с домашним хозяйством является по сути вторичной после оценки потенциала (ресурсов) конкретного «розничного» страхователя, к которому он принадлежит. То есть в современном наблюдаемом варианте построения страховых отношений сначала – физическое лицо с индивидуальным страховым интересом, затем – его трансформация в качество потенциального клиента с набором объектов для страхования, в том числе выходящими за индивидуальные границы этого клиента (и в этом случае это будут объекты, связываемые с домохозяйством, а не с личным владением).

2. Соответствие современным представлениям о роли страхования.

В позиционируемом нами подходе на первом уровне – домохозяйство как сложная система, и только затем – страхователь как лицо, выражающее его интересы и фактически выступающее в роли актора. В такой модели страхование не ограничивается ролью инструмента решения текущих проблем в моменте, а выступает полноценным элементом финансового менеджмента на уровне малой экономической системы с продолжительным периодом качественных изменений, т. е. позволяет комплексно решать взаимосвязанные финансовые задачи, определяющие финансовое положение в перспективе. Домохозяйство в таком случае выступает объектом оценки сложных связей внутри него, трансформирующейся карты угроз и рисков, бюджетных отклонений, в том числе возникающих в результате пролонгированного проявления последствий возможных неблагоприятных событий.

3. Развитие операционных процессов и совершенствование страховой практики, обеспечивающее лучший клиентский отклик и формирование лояльной потребительской среды.

Безусловно, это требует от страховщика более серьезной, чем в большинстве случаев, текущей ситуации комплексной аналитической работы с большим объемом данных, моделирования рисковых процессов и бюджетных изменений в домохозяйстве, что в условиях развивающейся цифровизации уже не видится сверхзадачей. По нашему мнению, соответствующая трансформация коснется каждого из этапов преддоговорной работы, в процессе которой априори будут создаваться условия для обеспечения более высокого качества предлагаемой страховой защиты.

Начальным этапом этой работы становится идентификация домохозяйства как объект-субъект-ного участника реальных и потенциальных страховых отношений:

– определение вида домашнего хозяйства и его состава;

– участие в страховых сделках с другими страховыми компаниями и перекрестном страховании на предмет и продолжительность страховой защиты;

– вовлеченность в систему императивного страхования в качестве застрахованных лиц и бенефициаров;

– наличие действующих страховых планов и бюджета на страхование;

– оценка динамики общего страхового портфеля;

– выявление разрыва в страховом покрытии между основным и зонтичным страхованием.

Наличие различий и определяемых этим особенностей подходов к страхованию домохозяйств, состоящих из одного и нескольких лиц, позволяет классифицировать соответствующие отношения на страхование полисубъектных домохозяйств и страхование моносубъектных домохозяйств, что учитывает специфику карты рисков и наполняемости их страховых портфелей, поведенческие особенности потенциальных получателей страховых услуг, юридические аспекты страховых сделок, содержание маркетинговых политик, выбор маркетинговых инструментов и технологий продаж страховых услуг и позволяет применять в страховом деле с целью повышения страховой защиты.

Второй этап взаимодействия с домохозяйством связывается с составлением актуальной карты общих и индивидуальных рисков и оценкой влияния их последствий на бюджет домашнего хозяйства с учетом жизненного цикла, внутрисубъектных связей и прогнозов их развития, а также изменений рисковой среды. Это достаточно сложный процесс, предполагающий работу с большим объемом данных: в настоящее время его успешная реализация становится возможной благодаря информатизации отдельных аналитических процессов, совершенствованию баз данных, инструментов моделирования и прогнозирования, развивающейся отраслевой конвергенции. В качестве наиболее полно соответствующего задаче моделирования оптимального страхового портфеля домохозяйства как базы данного этапа нам представляется применение метода стресс-тестирования, позволяющего обеспечить устойчивость домашнего хозяйства к негативным проявлениям потенциальных рисковых событий.

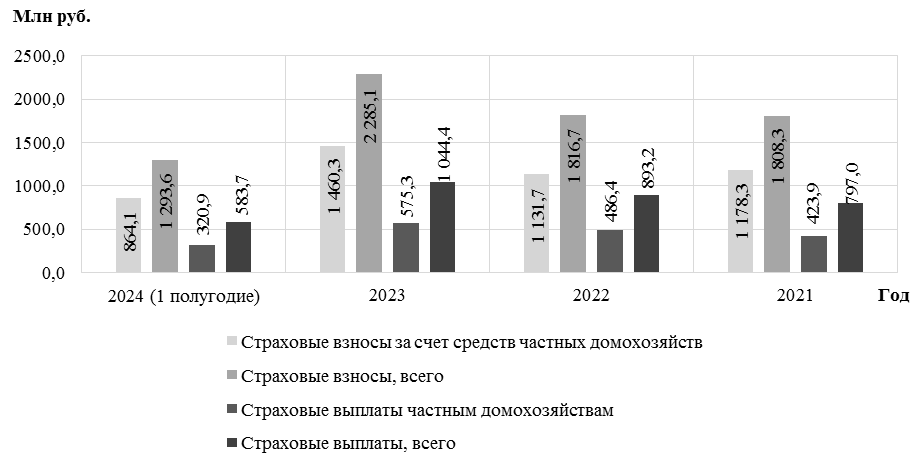

Таким образом, подобное развитие операционных процессов позволит домашним хозяйствам делать выбор в пользу актуальных, базирующихся на результатах моделирования индивидуализированных программ, учитывающих их финансовое положение, оценку вероятности риска финансовой нестабильности, и сократит существенные кассовые разрывы между производимыми страховыми взносами и получаемыми страховыми выплатами, характерные для отечественного рынка страховых услуг (рис. 3).

Рис. 3. Объемы российского рынка страховых услуг и его отдельного сегмента – рынка страхования

частных домохозяйств – в период с 2021 г. по 1 полугодие 2024 г.

Fig. 3. Volumes of the Russian insurance services market and its separate segment – the private

household insurance market – in the period from 2021 to the 1st half of 2024

Моделирование ситуаций, связанных с наступлением неблагоприятных событий и их влиянием на бюджет домашнего хозяйства, в конечном счете может способствовать повышению качества страховой защиты, а следовательно, и укреплению важнейшего сектора финансовой системы.

Заключение

Таким образом, переосмысливая привычное для страховой практики обращение к номинации «физическое лицо», которая больше подходит для случаев обозначения юридической стороны договора страхования, чем для сегментации страхового поля и работы страховщиков на нем, приходим к выводу о большей корректности выбора в качестве объекта страхования на уровне индивидуального сектора страхового рынка домашних хозяйств. Такой объект в полной мере соответствует положениям о структуре частного сектора экономики и элементах финансовой системы, обеспечивая возможность комплексного подхода к формированию страховой защиты, направленной не просто на локальное страховое покрытие, а на достижение общей финансовой стабильности их представителей, но вместе с тем требует развития операционных процессов и дальнейшего совершенствования страховой практики.

1. High Net Worth Household Insurance Market 2023 reaching USD 52474.91 million by 2028 Growth Analysis, Share, and consumption by Regional data, Demand by Regions, Types and Analysis of Key Players- with Top Growth Companies. Available at: https://finance.yahoo.com/news/high-net-worth-household-insurance-092900935.html (acces-sed: 02.09.2024).

2. Shul'c D. N. Nanouroven' ekonomicheskoj ierarhii [The nanoscale of the economic hierarchy]. Vestnik Permskogo universiteta. Seriya: Ekonomika, 2014, no. 3 (22), pp. 15-21.

3. D'yakova G. S. Ekonomicheskie aspekty strahovaniya imushchestva grazhdan [Economic aspects of insurance of citizens' property]. Vestnik Rossijskogo novogo universiteta. Seriya: Chelovek i obshchestvo, 2020, no. 4, pp. 6-14. DOIhttps://doi.org/10.25586/RNU.V9276.20.04.P.006.

4. Kuraeva A. A. Vidy imushchestvennogo strahovaniya fizicheskih lic v Rossii [Types of property insurance for individuals in Russia]. Modern Science, 2021, no. 2-2, pp. 95-99.

5. Tomkiv R. A. Strahovanie v strukture finansovoj aktivnosti naseleniya [Insurance in the structure of financial activity of the population]. Russian Economic Bulletin, 2022, vol. 5, no. 3, pp. 119-125.

6. Ryabushchenko O. A., Borodavko L. S., Homenko G. A. Analiz strahovogo rynka v ramkah realizacii strategii razvitiya strahovoj deyatel'nosti [Analysis of the insurance market as part of the implementation of the insurance development strategy]. Baikal Research Journal, 2022, vol. 13, no. 3. DOIhttps://doi.org/10.17150/2411-6262.2022.13(3).7. Available at: https://cyberleninka.ru/article/n/analiz-strahovogo-rynka-v-ramkah-realizatsii-strategii-razvitiya-strahovoy-deyatelnosti/viewer (accessed: 08.09.2024).

7. Karimova A. A. Strahovanie fizicheskih lic [Insurance of individuals]. Finansovyj biznes, 2024, no. 3 (249), pp. 111-113.

8. Hitrova E. M. K voprosu o stimulirovanii sprosa na strahovye uslugi [On the issue of stimulating demand for insurance services]. Izvestiya Irkutskoj gosudarstvennoj ekonomicheskoj akademii, 2012, no. 6, pp. 27-30.

9. Kislicyna L. V., Karachev A. V., Shnitova G. A. K voprosu o povyshenii finansovogo potenciala domashnih hozyajstv [On the issue of increasing the financial potential of households]. Azimut nauchnyh issledovanij: ekonomika i upravlenie, 2021, vol. 10, no. 1 (34), pp. 177-180. DOIhttps://doi.org/10.26140/anie-2021-1001-0041.

10. Baranova I. V., Amagaeva O. G. Konceptual'nye osnovy finansov domashnih hozyajstv [Conceptual foundations of household finance]. Sibirskaya finansovaya shkola, 2013, no. 5 (100), pp. 53-58.

11. Kislicyna L. V., Untanov A. B. Teoreticheskie aspekty finansov domashnih hozyajstv [Theoretical aspects of household finances]. Izvestiya Irkutskoj gosudarstvennoj ekonomi-cheskoj akademii (Bajkal'skij gosudarstvennyj universitet ekonomiki i prava), 2015, vol. 6, no. 2, p. 7. DOIhttps://doi.org/10.17150/2072-0904.2015.6(2).7.

12. Sinyavskaya T. G., Tregubova A. A. Kto vybiraet raznye tipy strahovaniya: ekonometricheskij analiz [Who chooses different types of insurance: econometric analysis]. Intellekt. Innovacii. Investicii, 2019, no. 8, pp. 58-68. DOIhttps://doi.org/10.25198/2077-7175-2019-8-58.

13. Prokopenko A. A. Issledovanie faktorov strahovogo povedeniya naseleniya RF. Uchet, analiz, audit i statistika: vyzovy i strategii v usloviyah novoj real'nosti [The study of the factors of insurance behavior of the population of the Russian Federation. Accounting, analysis, audit and statistics: challenges and strategies in a new reality]. Materialy Mezhdunarodnoj nauchno-prakticheskoj studencheskoj konferencii (Rostov-na-Donu, 19 dekabrya 2022 g.). Rostov-na-Donu, Izd-vo RGEU «RINH», 2023. Pp. 394-397.

14. Bessonova E., Denisova I., Ivanova N., Moskaleva A. Demografiya i sberezheniya: issledovanie na osnove dannyh oprosa rossijskih domohozyajstv [Demographics and savings: a study based on data from a survey of Russian households]. Bank Rossii. Available at: https://cbr.ru/ec_research/ser/wp_135/ (accessed: 10.09.2024).

15. Orlova E. N. Domohozyajstva kak sub"ekty nenablyudaemoj ekonomiki [Households as subjects of an unobserved economy]. Izvestiya Irkutskoj gosudarstvennoj ekonomicheskoj akademii (Bajkal'skij gosudarstvennyj universitet ekonomiki i prava), 2013, no. 1, p. 3.