Russian Federation

Russian Federation

Russian Federation

Russian Federation

Russian Federation

The article considers the role of investments in the modern economy. A comparative analysis of the models of financing investment projects of joint-stock companies is carried out: equity financing; debt financing; mixed financing. The main parameter of the effectiveness of the investment project, which is the net present value of the cash flow of shareholders who purchased additionally issued shares, has been analyzed. The effectiveness of financing from borrowed funds is calculated, as well as the calculation of mixed financing. The optimal scheme of financing the investment project was determined by selecting the ratio of the share of borrowed and own funds, taking into account the financial capabilities of the economic entity, the interest rate on the loan and the rate of return on equity. The advantages and disadvantages of each model are noted. The indicators of net present value of different financing schemes are given. The model of mixed financing is considered the most effective, it is implemented through the involvement of both legal entities and individuals in the investment project, and, in some cases, of the state. It is emphasized that the reasonable attraction of financing sources and their rational use, developing an effective capital structure contribute not only to the development of the organization's activities, but also increase its competitiveness and investment attractiveness. Conclusions are drawn about possible implementing the model of public-private partnership. Graphs of indicators of the net present value of shareholders and enterprises in different models of financing investment projects of joint-stock companies are presented.

investment project, joint stock companies, net discounted income, financing model, dividends, change in authorized capital

Введение

В современной экономической ситуации значительно возросла роль инвестиций, обеспечивающих устойчивый экономический рост, повышение эффективности производства и общего уровня экономического развития хозяйствующих субъектов [1].

Планируя инвестиции, каждый потенциальный инвестор рассматривает одновременно несколько вариантов вложений, сравнивает их перспективность, потенциал, надежность и выбирает наиболее подходящий в соответствии со стоящими перед ним задачами [2]. Рассмотрим варианты финансирования инвестиционных проектов.

Концепция новой классической политэкономии и неоклассической школы экономики рассматривает инвестиции как важнейший фактор обеспечения устойчивого экономического роста и основу формирования механизма извлечения прибыли в результате финансово-хозяйственной деятельности свободного рыночного агента, в связи с чем инвестиции и процесс инвестирования являются важнейшей сферой научного исследования в современной экономической теории.

Расчет эффективности акционерного финансирования

Первый вариант финансирования инвестиционного проекта – акционерное финансирование. Оно осуществляется путем дополнительного выпуска акций и распространения их на фондовых биржах (публичные акционерные общества) либо закрытой подпиской среди учредителей – собственников предприятия (непубличные акционерные общества) [3].

В табл. 1 приведен расчет основного показателя эффективности инвестиционного проекта – чистого дисконтированного дохода (ЧДД). Он рассчитывается по денежному потоку (ДП) акционеров, приобретавших дополнительно выпущенные акции. Финансовый поток (ФП) предприятия, осуществляющего инвестиционный проект, обеспечивает финансирование проекта на всех стадиях его реализации и компенсирует нехватку финансовых ресурсов таким образом, что свободные денежные средства предприятия (СДСП) – всегда положительная величина [4].

При расчете эффективности акционерного финансирования размер дивидендов не должен превышать величину чистой прибыли либо постоянно в течение времени реализации проекта соблюдается равенство (при положительном значении чистой прибыли (ЧП)):

ЧП = дивиденды – изменение уставного капитала (ИУК).

Таблица 1

Table 1

Расчет эффективности акционерного финансирования, млн руб.

Analysis of the effectiveness of equity financing, mln RUB

|

Показатель |

0-й год (начальные капитальные вложения) |

1-й год |

2-й год |

3-й год |

4-й год |

|

ДП проекта (операционный поток + |

–100 |

–50 |

60 |

90 |

80 |

|

ЧП (ДП проекта – амортизационные отчисления) |

–50 |

–40 |

50 |

80 |

70 |

|

ФП (ИУК – дивиденды) |

105 |

50 |

–50 |

–80 |

–30 |

|

ИУК |

105 |

50 |

0 |

0 |

0 |

|

Дивиденды |

0 |

0 |

50 |

80 |

70 |

|

ДП предприятия (ДП проекта + ФП) |

5 |

0 |

10 |

10 |

10 |

|

СДСП (5 % – резерв от ДП) |

5 |

5 |

15 |

25 |

35 |

|

ДП акционеров (дивиденды – ИУК) |

–105 |

–0 |

50 |

80 |

70 |

|

Дисконтированный ДП |

–105 / 1,10 |

–50 / 1,11 |

50 / 1,12 |

80 / 1,13 |

70 / 1,14 |

Норма дисконта – 10 %, ДП пренумерандо, поэтому его значение первого года не дисконтируется (t1 = 0). Денежный поток проекта отличается от прибыли по годам на величину амортизационных отчислений [5].

В первый год необходимо 100 млн руб., а выпуск акций запланирован на сумму 105 млн руб., т. к. величина СДСП всегда больше нуля, это резерв на непредвиденные форс-мажорные обстоятельства. Таким образом,

ЧДД акционеров = –105 – 45,45 + 41,32 + 60,1 + 47,81 = –1,22.

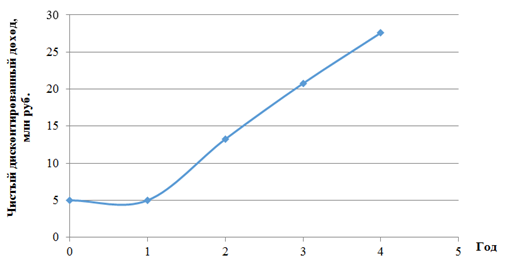

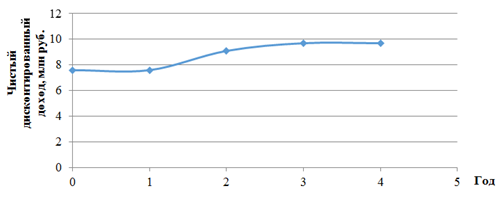

Чистый дисконтированный доход акционеров при акционерном финансировании представлен на рис. 1.

Рис. 1. Чистый дисконтированный доход акционеров при акционерном финансировании

Fig. 1. Net present value of shareholders with equity financing

Данный вариант имеет как преимущества, так и недостатки. Основное преимущество заключается в отсутствии необходимости привлечения заемного капитала и, как следствие, отсутствии роста текущих обязательств организации, что может являться фактором ухудшения финансового состояния организации. В качестве недостатков данного варианта следует считать возможность потери контроля за деятельностью компании при аккумуляции части акций в компаниях конкурентов.

Вместе с тем данный вариант финансирования инвестиционного проекта является сугубо рыночным и желательным в условиях свободной конкурентной борьбы на рынке [6]. Рассчитаем чистый дисконтированный доход предприятия:

ЧДД предприятия = 5 + 0 + 8,26 + 7,51 + 6,83 = 27,6.

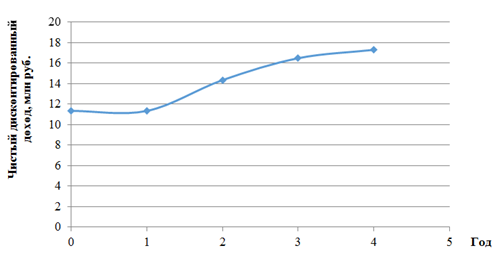

Чистый дисконтированный доход предприятия при акционерном финансировании представлен на рис. 2.

Рис. 2. Чистый дисконтированный доход предприятия при акционерном финансировании

Fig. 2. Net present value of the enterprise with equity financing

Расчет эффективности заемного финансирования

Второй вариант финансирования инвестиционного проекта – использование заемного капитала. Все показатели движения ДП проекта остаются неизменными, норма дисконта – 10 %. В табл. 2 приведен расчет эффективности финансирования за счет заемных средств.

Таблица 2

Table 2

Расчет эффективности финансирования за счет заемных средств, млн руб.

Analysis of the effectiveness of financing from borrowed funds, mln RUB

|

Показатель |

0-й год (начальные капитальные вложения) |

1-й год |

2-й год |

3-й год |

4-й год |

|

ДП проекта |

–100 |

–50 |

60 |

90 |

80 |

|

ЧП |

–50 |

–40 |

50 |

80 |

70 |

|

ФП |

105 |

50 |

–58,26 |

–96,2 |

–66 |

|

Кредиты полученные |

105 |

50 |

0 |

0 |

0 |

|

Кредиты к погашению |

0 |

0 |

40,05 |

82 |

60 |

|

Проценты по кредитам |

0 |

0 |

18,21 |

14,2 |

6 |

|

Остаток долга |

105 |

165,5 |

182,1 |

142 |

60 |

|

ДП предприятия |

5 |

0 |

1,75 |

–6,2 |

14 |

|

СДСП |

5 |

5 |

6,75 |

0,56 |

14,55 |

Процентная ставка по кредиту – 10 %. Затраты на оплату процентов по полученным кредитам банков включаются в себестоимость продукции [7], незначительное изменение (уменьшение) налогооблагаемой базы в данном расчете не учитывается. Показатель эффективности (ЧДД) рассчитывается по ДП предприятия:

ЧДД предприятия = 5 / 1,10 + 0 / 1,11 + 1,75 / 1,12 – 6,2 / 1,13 + 14 / 1,14 = 11,34;

ЧДД предприятия = 5 + 0 + 1,44 – 4,66 + 9,56 = 11,34.

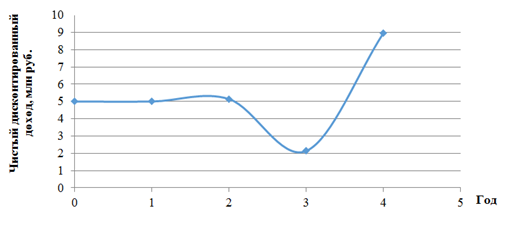

Чистый дисконтированный доход предприятия при заемном финансировании представлен на рис. 3.

Рис. 3. Чистый дисконтированный доход предприятия при заемном финансировании

Fig. 3. Net present value of the enterprise with debt financing

Если учитывать проценты, которые уменьшают налогооблагаемую базу для налога на прибыль (величина прибыли увеличивается на 1/5 от процентов за кредит, 20 % – размер налога на прибыль), то

ЧЧД предприятия = 11,35 + 0 + 0 + 18,21 / 5 / 1,12 + 14,2 / 5 / 1,13 + 6 / 5 / 1,14 = 17,31;

ЧЧД предприятия = 11,35 + 0 + 3,01 + 2,13 + 0,82 = 17,31.

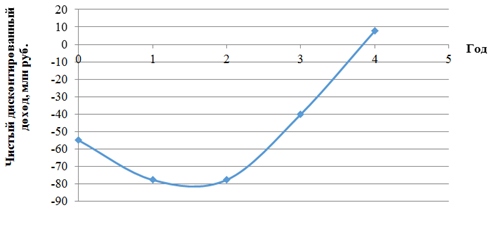

Чистый дисконтированный доход предприятия при заемном финансировании с учетом процентов представлен на рис. 4.

Рис. 4. Чистый дисконтированный доход предприятия при заемном финансировании с учетом процентов

Fig. 4. Net present value of the enterprise with debt financing subject to interest

Использование заемного капитала также имеет как преимущества, так и недостатки. Основное преимущество – это получение быстрых денег, возможность оперативного вливания финансовых средств в текущий инвестиционный поток, недостаток данного финансирования – потеря средств в результате уплаты процентов, ухудшение финансового состояния компании в результате роста текущих обязательств [8].

Расчет эффективности смешанного финансирования

Третий вариант финансирования инвестиционного проекта – это смешанное финансирование. Денежный поток проекта, ЧП, процент по кредиту и норма дисконтирования не меняются. В табл. 3 представлен расчет эффективности смешанного финансирования: 50 % – собственный капитал, 50 % – заемный.

Таблица 3

Table 3

Расчет эффективности смешанного финансирования, млн руб.

Analysis of the effectiveness of mixed financing, mln RUB

|

Показатель |

0-й год |

1-й год |

2-й год |

3-й год |

4-й год |

|

ДП проекта |

–100 |

–50 |

60 |

90 |

80 |

|

ЧП |

–50 |

–40 |

50 |

80 |

70 |

|

ФП |

105 |

50 |

–59,825 |

–94 |

–70 |

|

Кредиты полученные |

50 |

25 |

0 |

0 |

0 |

|

Кредиты к погашению |

0 |

0 |

50,75 |

40 |

0 |

|

Проценты |

0 |

0 |

9,075 |

4 |

0 |

|

ИУК |

55 |

25 |

0 |

0 |

0 |

|

Дивиденды |

0 |

0 |

0 |

50 |

70 |

|

Остаток долга |

50 |

82,5 |

90,75 |

40 |

0 |

|

ДП предприятия |

5 |

0 |

0,175 |

–4 |

10 |

|

СДСП |

5 |

5 |

5,175 |

1,175 |

11,175 |

Рассчитаем ЧДД проекта по ДП предприятия:

ЧДД предприятия = 5 / 1,10 + 0 / 1,11 + 0,175 / 1,12 – 4 / 1,13 + 10 / 1,14 = 8,97;

ЧДД предприятия = 5 + 0 + 0,14 – 3 + 6,83 = 8,97.

Чистый дисконтированный доход предприятия при смешанном финансировании представлен

на рис. 5.

Рис. 5. Чистый дисконтированный доход предприятия при смешанном финансировании

Fig. 5. Net present value of the enterprise with mixed financing

Рассчитаем ЧДД акционеров по ДП акционеров:

ЧДД акционеров = –55 – 25 / 1,11 + 0 + 50 / 1,13 + 70 / 1,14 = 7,65;

ЧДД акционеров = –55 – 22,73 + 0 + 37,57 + 47,81 = 7,65.

Чистый дисконтированный доход акционеров при смешанном финансировании представлен на рис. 6. В зарубежной практике такой комбинированный вариант считается наиболее оптимальным, чаще всего он реализуется через механизм венчурного софинансирования, когда основная часть средств поступает через акционирования проекта, а дополнительная либо путем частичного кредитования, либо за счет финансовой помощи государства, либо через механизм лизинговых платежей. В современной экономической модели смешанной рыночной экономики такой подход считается наиболее эффективным, т. к. осуществляется за счет вовлечения как юридических, так и физических лиц в инвестиционный проект, а в некоторых случаях и государства [9].

Скорректируем оба показателя ЧДД с учетом процентов:

ЧДД предприятия = 9 + 0 / 5 / 1,10 + 0 / 5 / 1,11 + 9,075 / 5 / 1,12 + 4 / 5 / 1,13 + 0 / 5 / 1,14 = 11,1;

ЧДД предприятия = 9 + 0 + 1,5 + 0,60 + 0 = 11,1.

Чистый дисконтированный доход предприятия при смешанном финансировании с учетом процентов представлен на рис. 7.

Рис. 6. Чистый дисконтированный доход акционеров при смешанном финансировании

Fig. 6. Net present value of shareholders with mixed financing

Рис. 7. Чистый дисконтированный доход предприятия при смешанном финансировании с учетом процентов

Fig. 7. Net present value of the enterprise with mixed financing subject to interest

Скорректируем показатель чистого дисконтированного дохода акционеров при смешанном финансировании с учетом процентов за кредит:

ЧДД акционеров = 7,6 + 0 / 5 / 1,10 + 0 / 5 / 1,11 + 9,075 / 5 / 1,12 + 4 / 5 / 1,13 + 0 / 5 / 1,14 = 9,7;

ЧДД акционеров = 7,6 + 0 +1,5 + 0,60 + 0 = 9,7.

Чистый дисконтированный доход акционеров при смешанном финансировании с учетом процентов представлен на рис. 8.

Рис. 8. Чистый дисконтированный доход акционеров при смешанном финансировании с учетом процентов

Fig. 8. Net present value of shareholders with mixed financing with interest

В зависимости от выбранной схемы смешанного финансирования, учитывая финансовые возможности предприятия и конъюнктуру финансовых рынков, можно подобрать долю заемных и собственных средств, инвестированных в проект, при которых будет максимален ЧДД проекта или акционеров.

Полученные результаты заносятся в сводную таблицу показателей эффективности (ЧДД проекта и ЧДД акционеров). В скобках указаны значения ЧДД в том случае, если амортизация не идет на выплату дивидендов акционерам для акционерной формы финансирования. Для других форм в скобках – значения ЧДД без учета процентов за кредит (табл. 4).

Таблица 4

Table 4

Показатели чистого дисконтированного дохода различных схем финансирования, млн руб.

Indicators of net present value of different financing schemes, mln RUB

|

Схема финансирования (%-е соотношение |

ЧДД проекта |

ЧДД акционеров |

|

Акционерная 100/0 |

27,6 |

–1,22 |

|

За счет заемных средств 0/100 |

17,31 (11,34) |

– |

|

Смешанная 50/50 |

11,1 (8,97) |

9,7 (7,65) |

При увеличении доли заемных средств при прочих равных условиях (процентная ставка по кредиту, норма дисконтирования) эффективность проекта будет повышаться, рентабельность собственного капитала увеличивается.

Возможно рассмотрение данным способом других показателей эффективности инвестиционной деятельности – внутренней нормы доходности, срока окупаемости, индекса доходности [10].

Заключение

Классической моделью инвестиционного потенциала принято считать капитал организации, который оценивается и рассматривается через призму желания инвесторов финансировать предлагаемые доходные проекты и способность экономических субъектов гарантировать не только приращение капитала инвестора, но и его возвратность [1]. Таким образом, обоснованное привлечение источников финансирования и рациональное их использование, формирование эффективной структуры капитала не только способствует развитию деятельности организации, но и повышают ее конкурентоспособность и инвестиционную привлекательность. Путем подбора соотношения доли заемных и собственных средств с учетом финансовых возможностей экономического субъекта, процентной ставки по кредиту и нормы рентабельности собственного капитала определяется оптимальная схема финансирования инвестиционного проекта.

Необходимо отметить, что каждый вариант финансирования инвестиционных проектов акционерных обществ имеет как преимущества, так и недостатки. Первый вариант финансирования инвестиционного проекта – акционерное финансирование – ориентирован на собственные средства учредителей, при этом варианте отсутствует необходимость привлечения заемного капитала и, как следствие, отсутствуют рост текущих обязательств организации и риски банкротства. Вместе с тем появляются риски потери контроля за деятельностью компании при аккумуляции части акций в компаниях конкурентов.

Второй вариант финансирования инвестиционного проекта – использование заемного капитала. Использование заемного капитала также имеет и преимущества, и недостатки. Основное преимущество – это получение быстрых денег, возможность оперативного вливания финансовых средств в текущий инвестиционный поток, а недостаток данного финансирования состоит в потере средств в результате уплаты процентов, ухудшении финансового состояния компании в результате роста текущих обязательств, потере финансовой устойчивости.

Третий вариант финансирования инвестиционного проекта – это смешанное финансирование. Чаще всего данный вариант реализуется через механизм венчурного софинансирования, когда основная часть средств поступает через акционирование проекта, а дополнительная либо путем частичного кредитования, либо за счет финансовой помощи государства, либо через механизм лизинговых платежей. В современной экономической модели смешанной рыночной экономики такой подход считается наиболее эффективным, поскольку осуществляется за счет вовлечения как юридических, так и физических лиц в инвестиционный проект, а в некоторых случаях и государства. При данном варианте может реализовываться модель частно-государственного партнерства.

1. Cheglakova S. G., Skripkina O. V. Finansovye instrumenty otsenki investitsionnogo klimata [Financial instruments for assessing investment climate]. Ekonomicheskaia sreda, 2020, no. 3 (33), pp. 107-113.

2. Sergeeva A. V., Melai E. A., Nikitina E. A. Metodika sravnitel'nogo analiza investitsionnoi privlekatel'nosti organizatsii [Methods of comparative analysis of investment attractiveness of organizations]. Vestnik Astrakhanskogo gosudarstvennogo tekhnicheskogo universiteta. Seriia: Ekonomika, 2022, no. 2, pp. 127-133.

3. Gadzhiev N. G., Konovalenko S. A., Skripkina O. V. i dr. Osnovy finansovoi gramotnosti: uchebnik [Fundamentals of financial literacy: textbook]. Pod redaktsiei N. G. Gadzhieva. Moscow, Infra-M Publ., 2023. 245 p.

4. Gadzhiev N. G., Gavrilova T. M., Konovalenko S. A. i dr. Ekonomicheskaia otsenka investitsii: uchebnoe posobie [Economic evaluation of investments: textbook]. Pod redaktsiei N. G. Gadzhieva. Moscow, Infra-M Publ., 2023. 173 p.

5. Gavrilova T. M., Skripkina O. V. Metody otsenki vliianiia izmenenii uslovii realizatsii investitsionnogo proekta na uroven' ego riska [Methods for assessing impact of changes in conditions for implementation of investment project on degree of its risk]. Upravlencheskii uchet, 2022, no. 10-3, pp. 791-795.

6. Konovalenko S. A., Barabash E. S. Metodicheskie aspekty otsenki effektivnosti innovatsionnogo razvitiia organizatsii. Rol' bukhgalterskogo ucheta, kontrolia i audita v obespechenii ekonomicheskoi bezopasnosti Rossii: sbornik nauchnykh trudov [Methodological aspects of assessing effectiveness of organization's innovative development. Role of accounting, control and audit in ensuring economic security of Russia: collection of scientific papers]. Pod redaktsiei T. A. Sigunovoi. Moscow, Nauchnyi konsul'tant Publ., 2017. Pp. 69-83.

7. Gavrilova T. M. Rynok roznichnykh finansovykh uslug RF [Retail financial services market of Russian Federation]. Vestnik Kolomenskogo instituta (filiala) Moskovskogo politekhnicheskogo universiteta. Moscow, Izd-vo Moskovskogo politekhnicheskogo universiteta, 2022. Pp. 121-128.

8. Konovalenko S. A., Barabash E. S. Sistema kolichestvennykh i kachestvennykh pokazatelei v metodike otsenki innovatsionnogo razvitiia [System of quantitative and qualitative indicators in methodology of assessing innovative development]. Ekonomika i predprinimatel'stvo, 2016, no. 11-3 (76), pp. 287-291.

9. Konovalenko S. A., Barabash E. S. Obosnovanie podkhoda k tselostnosti innovatsionnogo razvitiia predpriiatiia [Justification of approach to integrity of innovative development of enterprise]. Mezhdunarodnye nauchnye issledovaniia, 2017, no. 1 (30), pp. 183-187.

10. Konovalenko S. A., Kornilovich R. A. Printsipy formirovaniia sistemy innovatsionnogo razvitiia predpriiatiia [Principles of developing system of enterprise innovative development]. Ekonomika i predprinimatel'stvo, 2017, no. 9-2 (86), pp. 525-527.