Россия

Россия

В настоящее время ряд государственных программ направлен на развитие водного транспорта, в частности на финансирование строительства новых морских судов и внутреннего водного плавания. Лизинг является ключевым финансовым механизмом для строительства судов на отечественных верфях. В иных отраслях, например железнодорожном транспорте, успешно используются контракты жизненного цикла, существенным преимуществом которых является охват всех стадий жизненного цикла объекта: проектирование, строительство, эксплуатация и утилизация объекта. Отмечена целесообразность обновления флота с помощью контрактов жизненного цикла, а также сопоставимость расходов при применении контракта жизненного цикла и лизинга. В качестве судна-представителя выбран наливной теплоход грузоподъемностью 4 800 т, сопоставимый по своим технико-эксплуатационным характеристикам теплоходу «Волгонефть» проекта № 1577 после его реновации с целью обеспечения требований Международной ассоциации классификационных обществ (МАКО), вызвавшей снижение грузоподъемности, по сравнению с проектными значениями. Представлены результаты расчетов ориентировочной стоимости судна-представителя, поднадзорного Российскому классификационному обществу (РКО), оценка экономических результатов для двух основных вариантов финансирования приобретения судна: лизинга и контракта жизненного цикла. Расчеты выполнялись по проектному варианту судна-представителя за весь срок его полезного использования. Следует отметить, что при условии модернизации всех танкеров типа «Волгонефть», а не только их части, прогноз выбытия судов может быть более оптимистичным, что не делает менее актуальным вопрос строительства нового флота. Среднегодовые затраты на плановые ремонты определялись исходя из опыта эксплуатации речных наливных танкеров, принятых в качестве прототипа (в нашем случае это суда типа «Волгонефть»), с периодичностью плановых ремонтов, указанных в правилах ремонта судов речного флота. Для оценки и сопоставления эффективности эксплуатации арендуемого судна с позиции компании, его эксплуатирующей, были рассчитаны денежные потоки за весь срок полезного использования судна. Сделаны выводы о том, что контракт жизненного цикла позволит судоходной компании в ранние сроки эксплуатации объекта аккумулировать больше собственных денежных средств по сравнению с лизингом, что допускает возможность направить их на финансирование обновления материальных активов компании как для приобретения новых судов, так и для модернизации имеющегося имущества.

обновление флота, внутренний водный транспорт, лизинг, контракт жизненного цикла, финансирование строительства судов, речные танкеры

Введение

В настоящее время ряд государственных программ направлен на развитие водного транспорта, в частности на финансирование строительства новых судов. По большей части это касается строительства морского флота в целях развития перевозок по Северному морскому пути. Но и в части обновления судов смешанного плавания осуществляется государственная поддержка, в результате которой возобновлено строительство серийных судов смешанного (река – море) плавания.

Единственным финансовым инструментом судоходных компаний (пароходств) для обновления флота является государственно-частное партнерство в форме лизинга. Лизинг широко используется при финансировании строительства судов внутреннего и смешанного плавания, в отличие от контрактов жизненного цикла (КЖЦ), которые в отрасли водного транспорта не используются. Тем не менее подобная форма сотрудничества между владельцем имущества и организацией, занимающейся эксплуатацией объекта (далее – эксплуатант) хорошо зарекомендовала себя как за рубежом, так и в Российской Федерации при обновлении транспортных средств или инфраструктурных объектов. Примером тому явились контракты на строительство в области железнодорожного [1, 2] и автомобильного транспорта, транспортной инфраструктуры [3], объектов коммунальной инфраструктуры [4], оборонной промышленности [5]. Например, в работе [6] показана целесообразность обновления флота с помощью КЖЦ, а также сопоставимость финансовых результатов эксплуатанта при КЖЦ и лизинге. Применение КЖЦ охватывает все стадии жизненного цикла объекта: проектирование, строительство, финансирование и эксплуатация, ликвидация объекта.

Как и лизинг, КЖЦ являются вариантами долгосрочной аренды. При этом имеются существенные отличия договора КЖЦ по сравнению с договором лизинга:

– договор КЖЦ заключается на срок полезного использования;

– арендодатель (организация, берущая на себя обязанности по обслуживанию КЖЦ) обладает большим числом функций, составляющих при лизинге ряд функций эксплуатанта: выполнение всех видов плановых (а иногда и неплановых) ремонтов и технического обслуживания.

В качестве судна-представителя в настоящем исследовании был выбран наливной теплоход грузоподъемностью 4 800 т, сопоставимый по своим технико-эксплуатационным характеристикам теплоходу «Волгонефть» проекта № 1577 после его реновации, вызвавшей снижение грузоподъемности по сравнению с проектными значениями, с целью обеспечения требований Международной ассоциации классификационных обществ (МАКО).

Методы и материалы исследования

В техническом регламенте № 623 [7] сформулировано, что жизненный цикл судна либо судового технического средства – это совокупность взаимосвязанных процессов последовательного изменения состояния от формирования исходных требований к нему до окончания его эксплуатации или применения. Под технической эксплуатацией судов понимают комплекс организационных и технических мер, выполняемых для поддержания судов в исправном состоянии в течение всего срока их эксплуатации.

Техническим обслуживанием судов является комплекс операций по поддержанию работоспособности или исправности судна, судового технического средства, иного технического объекта при использовании по назначению, а также в ожидании, хранении и транспортировании.

В документе [7] понятие эксплуатация судна рассматривается как стадия жизненного цикла материального объекта, включающая в себя приемку в эксплуатацию, использование его по назначению, техническое обслуживание и ремонт объекта, а также вывод его из эксплуатации.

Правовой основой применения КЖЦ является пункт 16. ст. 34 Федерального закона от 05.04.2013 № 44-ФЗ [8], а применимость к судам и плавсредствам возможна на основании Постановления Правительства РФ от 28.11.2013 № 1087 «Об определении случаев заключения контракта жизненного цикла» [9]. Согласно данным документам, объектами КЖЦ могут быть морские и речные суда, суда смешанного (река – море) плавания, прочие суда и плавучие сооружения.

В статье представлены результаты расчетов ориентировочной стоимости судна-представителя (поднадзорного Российскому классификационному обществу (РКО)), оценка экономических результатов для двух основных вариантов финансирования приобретения судна: лизинга и КЖЦ. Вариант финансирования постройки судна-представителя за счет средств долгосрочного коммерческого кредита не рассматривался, поскольку в данном случае окупаемость составляла бы 15–17 лет при сроке предоставления долгосрочного кредита в 5 лет.

Расчеты выполнялись по проектному варианту судна-представителя за весь срок его полезного использования.

Обоснование необходимости строительства речных танкеров

К самой большой серии нефтеналивных танкеров, построенных еще в советское время, относится танкер типа «Волгонефть». В настоящее время на перевозках нефтепродуктов по внутренним водным путям заняты наливные суда проектов № 550А, 1577. На момент их строительства данные суда имели класс Российского речного регистра «✠М-СП (лед 40)».

Поскольку средний возраст судов составляет 47 лет, они эксплуатируются на перевозках нефтепродуктов во внутреннем сообщении, их классы были понижены до «✠М-СП», «✠М-ПР», а в отдельных случаях и до «✠О-ПР». При этом часть судов проектов № 1577 и 550А были подвергнуты реновации по проекту Астраханского центрального конструкторского бюро (АЦКБ) № 5867. По ряду судов проекта № 1577 были выполнены модернизационные работы с целью приведения данных судов в соответствие с требованиями МАКО; осуществлен подъем настила второго дна, перенесены переборки грузовых трюмов, заменены конструкции палубы с использованием стали повышенной прочности.

Несмотря на большой средний возраст, суда востребованы, перевозят грузы между речными портами европейской части России. Большая часть танкеров данного типа находятся на балансе ЗАО «Судоходная компания «БашВолготанкер».

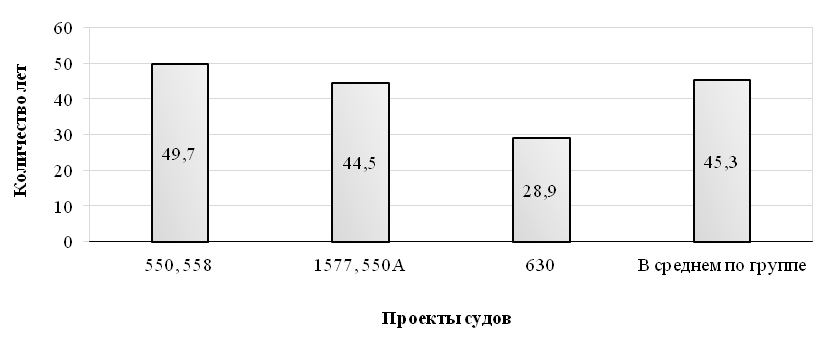

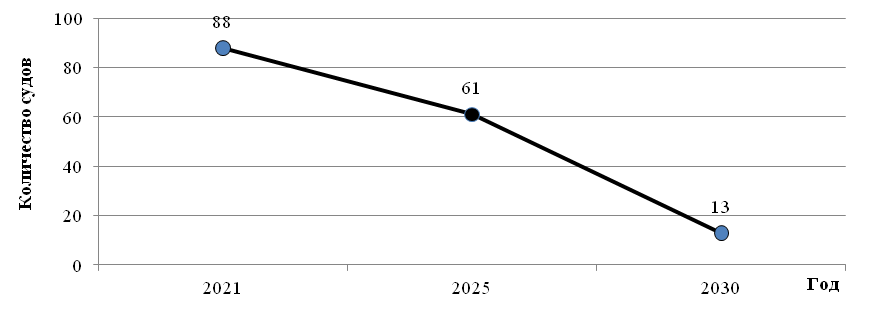

Следует также отметить тот факт, что средний возраст утилизации судов старой постройки доходит до 49,7 лет (рис. 1), что также является показателем качества и износостойкости судов, построенных по советским технологиям. По этой причине в качестве судна-представителя для определения стоимостно-образующих характеристик (термин, используемый в практике оценочной деятельности) стоимости речного танкера новой постройки было использовано судно типа «Волгонефть» проекта № 1577. На рис. 2 представлен прогноз нахождения в эксплуатации судов данного проекта.

Рис. 1. Средний возраст речных танкеров

Fig. 1. Average age of river tankers

Рис. 2. Число судов проекта № 1577, находящихся в эксплуатации

Fig. 2. Number of vessels of project No. 1577 in operation

Следует отметить, что при условии модернизации всех танкеров типа «Волгонефть», а не только их части, прогноз выбытия судов может быть более оптимистичным, что не делает менее актуальным вопрос строительства нового флота.

Анализ существующей ситуации с обновлением речных судов и судов смешанного (река – море) плавания

В начале ХХI в. из-за стремительного роста объемов грузов возникла необходимость в создании танкеров, которые бы соответствовали стандартам и при этом отличались своей универсальностью, надежностью корпусов [10], оборудованием и экономической эффективностью. Такого рода танкеры должны были эксплуатироваться круглогодично и быть универсальными – с возможностью перевозить груз как по реке, так и в море.

В первые десятилетия ХХI в. введено в эксплуатацию около 400 судов смешанного, внутреннего и морского ограниченного плавания, из них и танкеры смешанного (река – море) плавания, основные проекты которых – 19614, RST27, RST27M. На данный момент в постройке находятся еще 11 танкеров на таких заводах, как ПАО «Красное Сормово», ООО «Судостроительный комплекс «Звезда» и т. п.

Что касается структуры строящегося флота внутреннего и смешанного (река – море) плавания, то необходимо отметить, что на данный момент сухогрузные суда занимают 67 % от общего числа строящихся (и построенных ранее) судов в связи с необходимостью объемных перевозок сухих грузов (зерновых, щебня).

К 2023 г. аналитики прогнозировали необходимость постройки и новых танкеров для замены старых типа «Волгонефть».

Достаточно заметным явлением в настоящее время в сфере водного транспорта является постройка «сверхполных» танкеров смешанного (река – море) плавания проекта RST27 и созданных на их базе комбинированных судов (танкеров-площадок) проекта RST54, танкеров-химовозов проектов RST27M и RST12С.

Основные характеристики судов новой постройки представлены в табл. 1.

Таблица 1

Table 1

Наливные суда новой постройки

Modern liquid bulk carriers

|

Характеристика |

Значение (по проектам) |

|||||

|

RST22М |

19900 |

005RST01 |

RST22 |

RST25 |

RST27 |

|

|

Класс |

KM★Ice2 R1 AUT1 |

KМ★Ice1 R2 AUT1-ICS OMBO LI VCS Oil tanker (ESP) |

KM★Ice1 R2 AUT1 [1] |

KM★Ice1 R2 AUT1 ECO-S OMBO Oil tanker (ESP) |

KM★Ice1 |

KМ★ Ice1 R2 АUT1-ICS OMBO VCS ECO-S Oil tanker (ESP) |

|

Грузоподъемность (море/река), т |

6 609/4 409 |

6 609/4 409 |

6 100/4 550 |

6 609/4 409 |

5 315 |

6 900/5 400 |

|

Дедвейт |

7 000/4 600 |

7 087 |

6 526/4 750 |

7 074/4 611 |

6 600/5 229 |

6 980/5 578 |

|

Длина, м |

139,95 |

140,5 |

138,7 |

139,95 |

140,0 |

140,85 |

|

Ширина, м |

16,83 |

16,6 |

16,74 |

16,83 |

16,6 |

16,7 |

|

Высота борта, м |

6,0 |

6,82 |

6,6 |

6,0 |

5,5 |

6,0 |

|

Осадка (море/река), м |

4,6/3,6 |

4,6 |

4.3 |

4.6 |

4,175/3,60 |

4,2/3,6 |

Следует отметить, что наливные суда новой постройки имеют класс Российского морского регистра судоходства (РМРС) и могут эксплуатироваться на внутренних водных путях лишь частично, с пониженной грузоподъемностью, что снижает эффективность их эксплуатации на перевозках во внутреннем сообщении. Кроме того, число построенных в последние десятилетия новых наливных судов для нужд речного флота существенно меньше, чем сухогрузных, а танкеров с речным классом (поднадзорных РКО) не было построено ни одной единицы.

Установление технико-экономических характеристик нового судна и определение ориентировочной стоимости его строительства

Как было отмечено выше, наиболее приемлемым для эксплуатации на внутренних водных путях является танкер грузоподъемностью 4 800 т с классом РКО «✠М-СП».

При определении ориентировочной стоимости нового танкера использовались данные по двум судам:

– судну-прототипу (в целях определения технико-эксплуатационных характеристик нового судна);

– судну-аналогу (в целях установления рыночной стоимости и выполнения корректировок).

Так, технико-эксплуатационные характеристики судна-аналога и нового судна представлены в табл. 2.

Таблица 2

Table 2

Технико-эксплуатационные характеристики судов

Technical and operational characteristics of ships

|

Характеристика |

Значение |

|

|

Судно-аналог |

Новое судно |

|

|

Проект |

RST-25 |

– |

|

Назначение |

Танкер |

Танкер |

|

Класс |

KM★Ice1 R2-RSN |

«✠М-СП (лед 40)» |

|

Дедвейт (море/река), т |

6 613/5 132 |

–/4 875* |

|

Количество и мощность главных двигателей, кВт |

2 × 1 200 |

2 × 1 200** |

|

Длина, м |

140 |

133 |

|

Ширина, м |

16,6 |

16,9 |

|

Осадка (море/река), м |

4,18/3,6 |

–/3,62 |

|

Численность экипажа, чел. |

12 |

12 |

*При изменении проектных конструкций танкера – прототипа проекта 1577 в соответствии с требованиями МАКО его грузоподъемность может быть повышена до проектных значений – 5 000 т.

**У судов проекта 1577 эксплуатационная скорость 10,5 уз достигалась с использованием двигателей меньшей мощности 2 × 736 кВт, что может повлиять на снижение стоимости строительства судна.

Строительная стоимость судна-аналога (проект RST-25) составляла 744 млн руб. по данным 2019 г. При установлении стоимости нового судна путем выполнения корректировок инфляция в период с 2019 по 2023 г. не учитывалась по ряду причин. Суда смешанного (река – море) плавания, поднадзорные РМРС и построенные в течение последних десятилетий, были оборудованы двумя двигателями мощностью 1 200 кВт зарубежного производства (фирма Wärtsilä 6L20). Идентичная мощность и изготовитель выбирались исходя из соображений унификации судовых дизелей с целью индустриализации их последующего обслуживания. Однако в связи с санкционными ограничениями российским судостроительным компаниям придется использовать судовые дизели отечественной постройки. Использование в качестве главной энергетической установки дизелей отечественных фирм позволит существенно снизить стоимость постройки нового судна.

У судна-прототипа (проект № 1577) эксплуатационная техническая скорость достигалась уже при использовании двигателей меньшей мощности (2 × 736 кВт). Использование судовых дизелей меньшей мощности может оказывать положительное влияние на сумму текущих эксплуатационных расходов судна, т. к. удельный расход топлива и смазочного масла для дизелей мощностью 736 и 1 200 кВт имеет сопоставимые значения.

Определение ориентировочной стоимости нового судна.

В целях оценки рыночной стоимости судов (или их полной восстановительной стоимости) традиционно используются три подхода:

– затратный;

– доходный;

– рыночный (сравнения продаж).

Наиболее приемлемым в нашем случае является затратный подход с использованием метода аналогии.

Так, примем за судно-аналог танкер проекта RST-25 стоимостью 744 млн руб. Путем выполнения корректировок (понижение класса Регистра с KM★Ice1 R2-RSN (РМРС) до «✠М-СП (лед 40)» (РКО) и меньший дедвейт) была установлена ориентировочная стоимость нового танкера в размере 680 млн руб.

Расчет платежей судоходной компании собственнику имущества

При расчете платежей эксплуатанта арендодателю, а также в последующих расчетах экономической эффективности рассматривались три варианта заключения договора долгосрочной аренды: лизинг, КЖЦ при начислении амортизации по судну линейным методом, КЖЦ при амортизации нелинейным методом.

В качестве горизонта планирования для всех вариантов финансирования принят срок полезного использования судна, равный 24 годам. Шаг расчета – 1 год.

Лизинговый платеж (в допущении, что лизингодатель не предоставляет арендатору дополнительных услуг) в i-м году определяется по выражению

Лпi = Ai + Пкi + Вi + НДСi,

где Лпi – лизинговый платеж i-го года; Ai – амортизационные отчисления i-го года; Пкi – проценты за кредит, уплаченные лизингодателем в i-м году; Вi – вознаграждение лизингодателю; НДСi – налог на добавленную стоимость.

Для определения сумм платежей по КЖЦ была использована формула

КЖЦпi = Aпл.i + Ai + Спл.i + Пкi + Вкжц.i + НДСi, (1)

где КЖЦпi – ежегодный платеж по КЖЦ; Aпл.i – авансовый платеж по КЖЦ (уплачиваемый только на первом году КЖЦ); Спл.i – сервисный платеж, включающий среднегодовые затраты на плановые ремонты и техническое обслуживание; Пкi – проценты за кредит, уплаченные арендодателем в i-м году; Вкжц.i – вознаграждение арендодателю.

Особенностью определения сумм платежей по КЖЦ применительно к судам является отсутствие необходимости включения в формулу (1) платежей по ликвидации объекта арендодателем. Это объясняется практикой эксплуатации судов смешанного (река – море) плавания, которые по истечении срока полезного использования не списываются, а переводятся в более низкий класс Регистра. В случае модернизации старых судов в конце срока полезного использования возможна их дальнейшая эксплуатация и с классом Регистра, заданного при постройке.

Установление исходных параметров для расчета платежей по лизину и КЖЦ.

В выполненных расчетах использовалось значение ключевой ставки – 7,5 % (установленной на начало 2023 г.). С учетом рисков будущих периодов льготная ставка кредита была принята в размере 6,9 %. Размер лизингового вознаграждения принимался равным 5 % годовых. Плата за пользование объектом (судном) при КЖЦ была определена в размере 3 % годовых, а сумма авансового платежа – 10 % от полной стоимости контракта.

Результаты расчета полной стоимости КЖЦ приведены в табл. 3.

Таблица 3

Table 3

Определение полной стоимости КЖЦ, млн руб.

Determining the full cost of a life-cycle contract, mln rub.

|

Вид затрат |

Сумма |

|

Цена судна |

680 |

|

Затраты на плановые ремонты |

448,8 |

|

Затраты на плановое техническое обслуживание |

30,6 |

|

Суммарные сервисные платежи |

479,4 |

|

Годовой сервисный платеж |

19,98 |

|

Итого |

1 159,4 |

|

Авансовый платеж |

115,94 |

|

В том числе от стоимости судна |

68 |

Плата арендатора за пользование объектом при КЖЦ была принята меньшей, чем при лизинговой сделке, – в размере 3,0 %, в связи с тем, что платежи по КЖЦ будут заведомо большими, чем при лизинге за счет включения в них стоимости сервисного обслуживания (плановые и неплановые ремонты, техническое обслуживание).

Поскольку суда новой постройки включаются в 7-ю амортизационную группу со сроком полезного использования 24 года, допускается амортизация как линейным, там и нелинейным методом.

Ускоренная амортизация при осуществлении договора лизинга возможна линейным методом при использовании коэффициентов ускорения к норме амортизации до 3,0. Поскольку работа судна предусматривает повышенную сменность (24 ч в сутки), допускается использование коэффициента ускорения не более 2,0.

В пределах срока действия лизингового договора амортизация начисляется нелинейным методом. По окончании действия договора судно выкупается по остаточной стоимости компанией-эксплуатантом и дальнейшее начисление амортизации осуществляется линейным методом при обычной норме.

Поскольку КЖЦ при осуществлении строительства судов еще ни разу не был заключен, были рассмотрены 2 варианта начисления амортизации – линейным и нелинейным методами.

Согласно результатам расчетов общая сумма платежей по КЖЦ за весь срок полезного использования судна оказалась больше при начислении амортизации линейным методом (2 030,13 млн руб.), чем при расчете нелинейным методом (1 869,62 млн руб.). При этом вознаграждение арендодателю за пользование судном при линейной амортизации составило 218,88 млн руб., а при нелинейной – 179,98 млн руб.

Таким образом, можно сделать вывод о том, что для арендополучателя (судоходной компании) выгодно заключение КЖЦ при использовании нелинейного метода.

Оценка экономических результатов

Для оценки экономической эффективности заключения договора долгосрочной аренды судна с позиций компании, осуществляющей эксплуатацию танкера, были рассчитаны показатели его работы на условной линии при традиционной для нефтеналивных судов односторонней загрузке.

Следует учитывать, что чем меньше расстояние транспортировки, тем больше круговых рейсов за навигацию может выполнить судно и тем выше эффективность использования судна. Поэтому с ошибкой в безопасную сторону была выбрана условная линия протяженностью 2 189 км. Кроме того, новое судно будет имеет класс РКО «✠М-СП (лед 40)», что допускает его эксплуатацию на внутренних водных путях в зимний период – в мелкобитом льду за ледоколом. Кроме того, с ошибкой в безопасную сторону учитывалась не круглогодичная эксплуатация судна, а лишь в рамках навигации, что также снизит эффективность эксплуатации судна.

Расчет текущих эксплуатационных расходов выполнялся методом оборота (кругового рейса). Составляющие кругового рейса были рассчитаны по формуле

tкр = tоп + tп + tхг + tов + tв + tхп + tшл + tто + tзп,

где tоп, tов – время ожидания погрузки и выгрузки соответственно; tп - время погрузки; tв - время выгрузки; tхг - время хода с грузом; tхп - время хода порожнем; tшл - время шлюзования за рейс; tто - время технических операций; tзп - время задержек в пути.

Сумма текущих расходов по содержанию судна в эксплуатации (РΣ) определялась по выражению

РΣ = (Рнз + Рз)Кр,

где Рнз – та часть эксплуатационных расходов, которая не зависит от режима его работы (ходового или стояночного); Рз – расходы на топливо и смазочные материалы, сумма которых зависит от режима работы; Кр – коэффициент, который учитывает косвенные расходы эксплуатанта, относимые на данное судно.

Согласно результатам выполненных расчетов среднегодовая сумма текущих расходов будет равна:

– в случае приобретения судна в собственность – 223,6 млн руб. (в последующих расчетах данный вариант не рассматривается);

– при лизинге – 188,1 млн руб.;

– при КЖЦ – 169,2 млн руб.

Снижение суммы текущих расходов судоходной компании при лизинге, по сравнению с нахождением судна в собственности, получено путем вычета сумм амортизационных отчислений, поскольку обязанности по амортизации имущества целиком и полностью ложатся на лизингодателя.

В случае заключения КЖЦ на арендодателя возлагается ответственность не только по начислению амортизации, но и по осуществлению и оплате ремонта и технического обслуживания, что еще в большей мере снизило текущие расходы.

Среднегодовая сумма доходов от перевозок грузов рассчитывалась в зависимости от числа полных круговых рейсов судна:

ДΣ = Дрnкр = Qэdnкр,

где ДΣ – суммарные доходы за навигацию, руб.; Др – доходы за рейс; nкр – полное число круговых рейсов за навигацию; Qэ – эксплуатационная загрузка судна (количество груза, перевозимого за один рейс), т; d – средний транспортный тариф на перевозку, руб./т.

Среднегодовые затраты на плановые ремонты определялись исходя из опыта эксплуатации речных наливных танкеров, принятых в качестве прототипа (в нашем случае это суда типа «Волгонефть»), с периодичностью плановых ремонтов, указанных в правилах ремонта судов речного флота.

При определении среднегодовой суммы сервисного сбора при варианте финансирования КЖЦ суммировались затраты на плановые ремонты и плановое техническое обслуживание. Затраты на неплановые ремонты ввиду неопределенности возникновения потребности в них при определении ставки сервисного сбора не учитывались.

Сравнение потенциальных финансовых результатов судоходной компании при различных вариантах долгосрочной аренды судна.

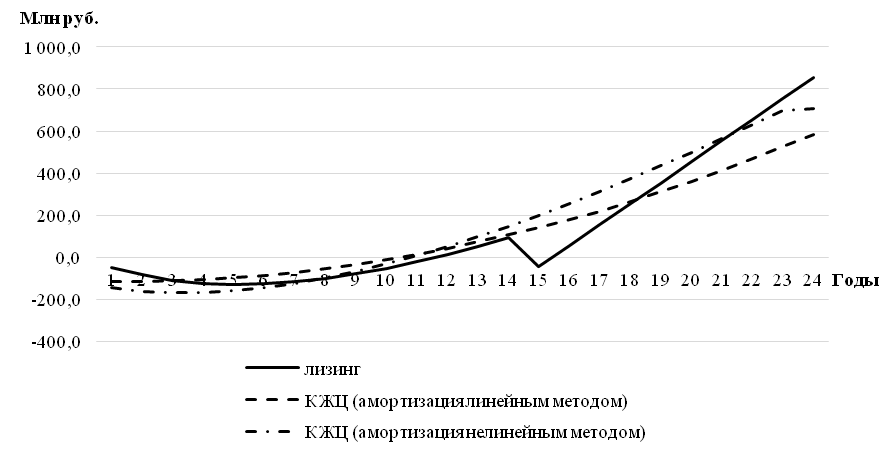

Для оценки и сопоставления эффективности эксплуатации арендуемого судна с позиции эксплуатирующей его компании были рассчитаны денежные потоки за весь срок полезного использования судна. Результаты расчетов представлены на рис. 3.

Рис. 3. Чистые денежные потоки компании, эксплуатирующей судно (нарастающим итогом)

Fig. 3. Net cash flows of the company operating the ship (cumulative total)

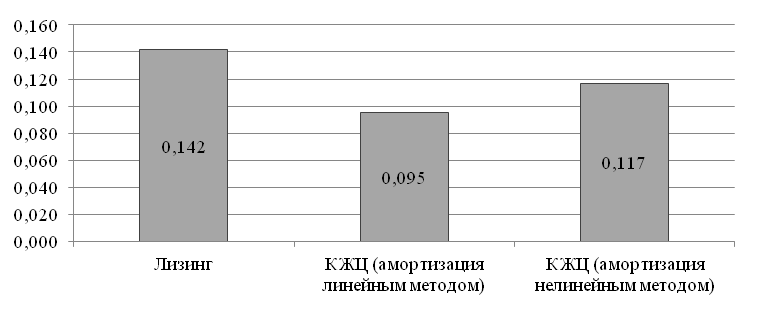

Несмотря на то что приобретение судна в лизинг эффективно, о чем свидетельствует положительное значение кумулятивного денежного потока на момент окончания действия договора, полученный к 14-му году интегральный экономический эффект не позволит выкупить объект лизинга исключительно за счет собственных средств судоходной компании. Для полного выкупа объекта лизинга потребуются дополнительные заемные средства в размере 95 млн руб. Однако если рассматривать все три варианта в долгосрочном периоде, то наибольшую доходность обеспечит именно лизинг. Об этом свидетельствуют индексы доходности, результаты расчета которых можно увидеть на диаграмме рис. 4.

Рис. 4. Индексы доходности

Fig. 4. Profitability indices

Несмотря на то что условия приобретения судна в лизинг являются наиболее выгодными с точки зрения индекса доходности, делать вывод о его преимуществе по сравнению с КЖЦ преждевременно, поскольку:

– заключение КЖЦ при условии начисления амортизации по судну нелинейным методом обеспечивает близкую к лизингу доходность;

– при ограничении горизонта планирования (который был ранее принят равным сроку полезного использования) сроком действия лизингового договора интегральный экономический эффект компании, эксплуатирующей судно, при КЖЦ будет выше, чем при лизинге;

– оплата судоходной компанией части общей стоимости контракта (в виде авансового платежа) на момент начала эксплуатации судна, а не через 14–15 лет, позволит реально оценить свои финансовые возможности, т. е. практически исключается риск неоплаты в будущем с учетом фактора времени;

– у судоходной компании, заключившей договор лизинга, может не хватить собственных средств на выкуп судна по остаточной стоимости по окончании действия лизингового договора.

Что касается собственных средств судоходной компании на 14-й год горизонта планирования, равных интегральному экономическому эффекту, то они будут следующими:

– при лизинге – 94,6 млн руб.;

– при КЖЦ и начислении амортизации линейным методом – 105,8 млн руб.;

– при КЖЦ и начислении амортизации нелинейным методом – 147,2 млн руб.

Согласно результатам расчетов, несмотря на необходимость осуществления авансового платежа по КЖЦ, данный вариант долгосрочной аренды обеспечивает эксплуатанту большую эффективность в первой фазе жизненного цикла судна (принятого равным 24-м годам).

Контракт жизненного цикла позволит судоходной компании в ранние сроки эксплуатации объекта аккумулировать больше собственных денежных средств по сравнению с лизингом, что позволит направить их на финансирование обновления материальных активов компании – как в плане приобретения новых судов, так и для модернизации имеющегося имущества.

Перспективы получения синергетического эффекта от применения КЖЦ в судостроении

Осуществление КЖЦ применительно к речным судам может способствовать комплексному развитию отрасли, т. е. возникновению эффекта синергии.

Проблема состоит в том, что КЖЦ, с одной стороны, может способствовать повышению загрузки судостроительно-судоремонтных предприятий не только контрактами на постройку судов, но и на их последующий ремонт, что будет способствовать выравниванию производственных программ на обозримую перспективу; с другой стороны, судостроительные предприятия, обладающие современным оборудованием и осуществляющие строительство судов (пусть малыми сериями, но весьма эффективно), работают практически с 95 %-й загрузкой. Это ограничивает возможности данных предприятий как осваивать выпуск судов новой постройки, так и закреплять их за собою в целях последующего ремонта.

Для реализации КЖЦ необходима организация, которая способна взять на себя полномочия по его осуществлению, – это судостроительно-судо-ремонтный завод (ССРЗ), т. е. предприятие, способное и строить суда, и ремонтировать их, и осуществлять техническое обслуживание.

В качестве синергетического эффекта от применения КЖЦ следует рассматривать:

– задействование производственных мощностей предприятий, работающих с недостаточной загрузкой судостроительными заказами;

– потенциальное переоборудование ССРЗ при условии государственной поддержки КЖЦ;

– более предсказуемую и равномерную по годам загрузку ССРЗ заказами на ремонт флота и заводское техническое обслуживание;

– выравнивание загрузки предприятий судоремонтом.

Проблемой заключения КЖЦ в судостроении (судоремонте) является отсутствие компаний, берущих на себя функции арендодателя – главного участника КЖЦ.

Заключение

Вопрос строительства новых танкеров смешанного плавания с классом РКО сегодня является актуальной задачей. Танкеры речного класса на перевозках во внутреннем сообщении могут быть вполне конкурентоспособными по сравнению с новыми судами, построенными на класс РМРС, за счет меньшей их стоимости и более полного использования грузоподъемности.

Задача финансирования строительства на условиях как лизинга, так и КЖЦ вполне осуществима. Вариант обновления флота на условиях КЖЦ недостаточно оценен в настоящее время и является альтернативой лизингу, позволяя снизить риски судоходной компании при выкупе судна по окончании срока лизингового договора.

Контракт жизненного цикла позволит судоходной компании в ранние сроки эксплуатации объекта аккумулировать больше собственных денежных средств по сравнению с лизингом. При КЖЦ арендодатель берет на себя ответственность за выполнение всех видов ремонта и технического обслуживания судна, что может способствовать улучшению качества ремонта и технического обслуживания и повышению надежности эксплуатации.

При наличии государственной поддержки в реализации КЖЦ возможно получение синергетического эффекта за счет комплексного развития промышленных предприятий отрасли, как судостроительных, так и судоремонтных.

1. Филимонов Р. Е. Курс на контракт жизненного цикла // Путь и путевое хоз-во. 2016. № 5. С. 2-4.

2. Тургенева В. В., Секерин В. Д. «Контракт жизненного цикла» в сфере транспортной инфраструктуры как новый механизм государственно-частного партнерства // МИР (Модернизация. Инновации. Развитие). 2017. Т. 8. № 4. С. 536-543.

3. Морева Е. С. Обоснование области применения контрактов жизненного цикла в дорожном хозяйстве // Трансп. дело России. 2017. № 1. С. 65-68.

4. Инхуа Ц., Тимчук О. Г., Никитюк Л. Г. Актуальность применения контрактов жизненного цикла сферы жилищно-коммунального хозяйства в России // Изв. вузов. Инвестиции. Строительство. Недвижимость. 2018. Т. 8. № 1 (24). С. 93-107.

5. Дубовский В. А., Курбанов А. Х., Плотников В. А. Методическая основа мониторинга функционирования системы контрактов полного жизненного цикла в интересах военной организации государства: организационные, технико-экономические и логистические аспекты // Вопр. оборон. техники. Сер. 16. Технические средства противодействия терроризму. 2019. № 11-12. С. 15-22.

6. Krasyuk A., Butsanets A. Estimation of the Fleet Renewal Desirability Under the Conditions of a Life Cycle Contract // Proceedings of the XIII International Scientific Conference on Architecture and Construction 2020: Commemorating the 90th anniversary of Novosibirsk State University of Architecture and Civil Engineering. Singapore: Springer Nature Singapore, 2020. P. 126-137.

7. Об утверждении технического регламента о безопасности объектов внутреннего водного транспорта: Постановление Правительства РФ от 12.08.2010 № 623. URL: https://base.garant.ru/199131/ (дата обращения: 15.02.2023).

8. О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд: Федеральный закон РФ от 05.02.2013 № 44-ФЗ. URL: https://www.consultant.ru/document/cons_doc_LAW_144624/ (дата обращения: 15.02.2023).

9. Об определении случаев заключения контракта жизненного цикла: Постановление Правительства РФ от 28.11.2013 № 1087. URL: http://pravo.gov.ru/proxy/ips/?docbody=&nd=102169428 (дата обращения: 15.02.2023).

10. Барышников С. О., Красюк А. Б., Чистов В. Б. Способ расчета надежности корпусов судов и их элементов с учетом выполненных ремонтов и условий дальнейшей эксплуатации // Вестн. гос. ун-та мор. и реч. флота им. адм. С. О. Макарова. 2020. Т. 12. № 1. С. 85-95.