Russian Federation

The food crisis, which is expressed primarily in significantly increasing prices in the absence of a serious shortage of food, has become one of the principal issues on the global agenda. The global food inflation began long before the military conflict in Ukraine, which Western countries are trying to declare the key cause of the global food crisis. It has been stated that the crisis in the energy and fertilizer markets, the military conflict and sanctions imposed on Russia, as well as extreme climatic conditions undoubtedly exacerbated the food crisis. The rapid rise in world prices for energy and other resources has led to higher production costs and, ultimately, higher food prices, but has not become a driver of food inflation. It has been inferred that the causes of the crisis can be explained by the modern arrangement of the world food system. These include, first of all, the structure of world agriculture and the formation of food prices under the influence of financial speculation in agricultural raw-material markets. It has been found that mitigation and even removal of restrictions on the supply of agricultural goods and fertilizers from Russia cannot be the only and complete solution to the food crisis, which is based on the fundamental reasons. The dynamics of the indicators of the consumer price index for food products in the world according to the estimates of the Food and Agriculture Organization of the United Nations (Food and Agriculture Organization of the United Nations - FAO) has been illustrated.

global food crisis, food security, energy crisis, food inflation, fertilizers, military conflicts, extreme weather events, food import dependence, export restrictions

Введение

Высокая инфляция цен на продовольствие сделала доступность продуктов питания и отсутствие продовольственной безопасности главными глобальными проблемами 2022 г. Продовольственный кризис имеет финансовый характер и выражается в значительном росте цен при отсутствии серьезной нехватки продовольствия. Для урегулирования продовольственной ситуации странами G7 при участии Всемирного банка создан Глобальный альянс по продовольственной безопасности (Global Alliance for Food Security), который наметил ряд конкретных действий для сдерживания динамики продовольственного кризиса. Среди перечисленных мер – призыв к России прекратить блокаду украинских черноморских портов (заявление сделано до достижения «зерновой сделки»), обязательства не затрагивать санкциями поставки продовольствия из России и избегать введения дополнительных барьеров. Однако возложение вины за продовольственный кризис сначала на COVID-19, а затем исключительно на Россию не имеет под собой оснований. Еще в 2020 г. почти 3,1 млрд человек во всем мире не могли позволить себе здоровое питание, что на 112 млн больше, чем в 2019 г. [1]. Согласно отчету ООН о состоянии продовольственной безопасности и питания в мире за 2022 г., до последнего роста цен 3,1 млрд человек, или около 40 % населения мира, не могли позволить себе здоровое питание. Инфекция COVID-19 высветила хрупкость агропродовольственных систем и неравенство внутри общества, усугубив отсутствие продовольственной безопасности, но не была его причиной. Энергетический и сырьевой кризисы, обусловив рост цены на удобрения и энергоносители, еще больше усилили продовольственный кризис вследствие нарушения международных цепочек поставок и повышения цены на зерно. Все перечисленные проблемы способствовали увеличению средней стоимости рациона питания во всех регионах мира и свели на нет предыдущий прогресс в повышении продовольственной безопасности.

Несмотря на то что рост цен на продовольствие во многом имеет объективные причины, Международный валютный фонд и некоторые другие международные организации, а также правительства ряда стран ответственность за продовольственную инфляцию возлагают на Россию, хотя рост цен был отмечен задолго до начала военной операции на Украине.

Целью данной статьи стало выявление движущих сил мирового продовольственного кризиса.

Динамика продовольственной инфляции

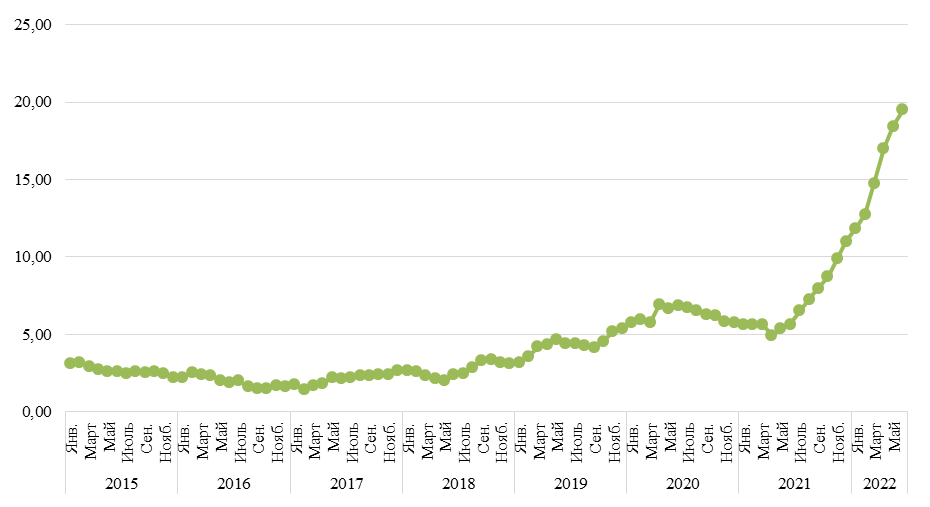

Согласно оценкам Продовольственной и сельскохозяйственной организации ООН (ФАО), цены на продукты питания демонстрируют почти непрерывный значительный рост с начала 2021 г. (рис. 1). Более всего подорожали зерновые и растительные масла. В течение 2021 г. мировые цены на пшеницу и ячмень увеличились на 31 % по сравнению с их соответствующими уровнями в 2020 г. благодаря высокому мировому спросу и ограниченным экспортным возможностям в результате сокращения производства в основных странах-экспортерах пшеницы и ячменя, вызванным погодными условиями. В случае с пшеницей дополнительная поддержка была вызвана неопределенностью в отношении экспортных мер, введенных отдельными поставщиками в попытке сдержать внутреннее инфляционное давление. В секторах рапсового и подсолнечного масла годовой рост цен в 2021 г. составил порядка 65 и 63 % соответственно. Это увеличение было вызвано затянувшейся глобальной нехваткой предложения и устойчивым спросом, причем в случае рапсового масла рост спроса исходил от сектора биодизельного топлива [3].

В 2022 г. мировая экономика, уже ослабленная пандемией, переживает ряд потрясений: более высокая, чем ожидалось, инфляция во всем мире (особенно в США и основных странах Европы), ведущая к ужесточению финансовых условий; более сильное, чем прогнозировалось, замедление мировой экономики и достаточно сильное замедление экономики Китая в связи с периодическими вспышками COVID-19 и мерами самоизоляции, а также дополнительные негативные последствия политического характера [4].

Кризис выявил зависимость не только развивающихся стран, но и крупных экспортеров продовольствия, таких как Евросоюз, от ряда ключевых импортируемых ресурсов: энергии, кормов для животных и кормовых добавок, а также сельскохозяйственных удобрений.

Рис. 1. Индекс потребительских цен на продукты питания в мире [2]

Fig. 1. Consumer price index for food products in the world [2]

В начале 2022 г. цены на зерновые, удобрения и семена масличных культур резко выросли на европейских рынках. Например, в мае 2022 г. в Болгарии цены на кукурузу и мягкую пшеницу увеличились на 56–71 % более обычного, в то время как подсолнечное масло подорожало на 81 %, а затраты на кормление животных привели к тому, что стоимость птицы, баранины и яиц повысилась на 30–60 % [5].

Доля всего населения Евросоюза, не способного позволить себе мясо, рыбу или вегетарианский эквивалент через день, составила 8,6 %. Эта доля колебалась от 25,9 % в Болгарии до менее 2,0 % на Кипре (1,1 %), Ирландии (1,5 %) и Швеции (1,9 %).

В большинстве стран в связи с повышением цен на продовольствие и энергоносители растет общая инфляция [4]. С 2021 г. потребительские цены неизменно повышаются быстрее большинства прогнозов. Индекс потребительских цен в США вырос на 9,1 % в июне 2022 г. по сравнению с предыдущим годом и на 9,1 % в мае 2022 г. в Великобритании, что является самыми высокими темпами инфляции в этих двух странах за последние 40 лет. В зоне евро инфляция в июне 2022 г. достигла 8,6 %, что на эту дату отмечено как максимальный уровень с момента создания этого валютного союза. В странах с формирующимся рынком и развивающихся странах инфляция во втором квартале 2022 г. составила 9,8 %.

Кризис на рынке удобрений

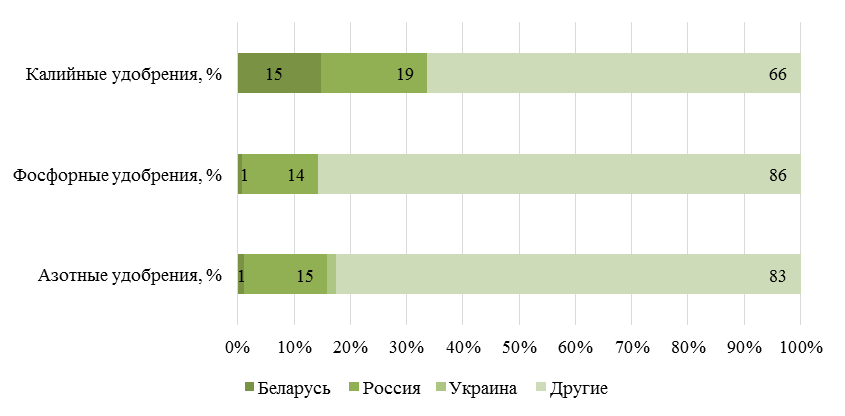

Россия, которая является крупнейшим экспортером удобрений в мире, по данным немецкой исследовательской компании Statista, в 2021 г. экспортировала удобрения на сумму около 12,5 млрд долл. США. Китай и Канада экспортировали удобрения на сумму примерно 11,5 и 6,6 млрд долл. соответственно [6]. В 2021 г. Россия занимала первое место в мире по экспорту азотных удобрений, была вторым ведущим поставщиком калийных удобрений и третьим по величине экспортером фосфорных удобрений. Доля России на рынке экспорта калийных удобрений вместе с Белоруссией достигает почти 35 % (рис. 2).

В натуральном измерении экспорт Россией трех основных групп удобрений (азотных, фосфорных и калийных) составил в общей сложности 37,6 млн т (14,5 млн – азотных, 11,9 млн – фосфорных, 11,2 млн т – калийных удобрений) [8]. Введение Россией ограничений на экспорт удобрений вызвал новую волну роста цен в марте и апреле 2022 г. Последовавшая за этим корректировка цен на фоне кратковременного снижения цен на газ, пересмотра квот на экспорт удобрений из России (в июне запрет, установленный до конца года, был снят на месяц), а также общего снижения торговой активности на мировом рынке из-за отложенного спроса на удобрения в развитых странах в ожидании снижения цены тем не менее сохраняет цены на удобрения на крайне высоком уровне [9].

Рис. 2. Доля России, Белоруссии и Украины на мировом рынке экспорта удобрений в 2020 г. [7]

Fig. 2. Share of Russia, Belarus and Ukraine in the global fertilizer export market in 2020 [7]

Как и в случае с ценами на другие сырьевые товары, динамика цен на удобрения определялась взаимодействием спроса и предложения. Со стороны спроса рост цен на продукцию (урожай), зарегистрированный в 2021 г., повысил спрос на удобрения, тем самым повлияв на рост цен на них. Со стороны предложения факторами роста цен стали высокие цены на энергоносители, особенно на природный газ, который наиболее важен в производстве азотных удобрений и цены на который резко выросли в 2021 г. по целому ряду причин (погодные условия, сбои в возобновляемых источниках энергии и добыче угля). Дополнительное повышающее давление на цены на удобрения было вызвано перебоями в поставках и высокими транспортными расходами после введения экспортных ограничений, а также резким ростом транспортных расходов, вызванным пандемией COVID-19.

На удобрения приходится значительная часть затрат при производстве пахотных культур. Например, для стран Евросоюза это 18 % затрат. Около 60 % импорта калийных удобрений Евросоюза зависит от Беларуси и России, для азотных удобрений (для которых цена на природный газ является основным определяющим фактором) 31 % импорта Евросоюза приходится на Россию. Ряд европейских производителей удобрений вынужденно приостановили производство из-за высоких цен на газ [10].

Резкий рост цен на удобрения, который начался задолго до начала специальной военной операции России и связан в основном с повышением цен на газ, будет иметь отсроченный эффект в виде снижения урожайности из-за сокращения фермерами количества используемых удобрений и роста себестоимости сельскохозяйственной продукции, что проявится в вегетационный период 2022–2023 гг. [7].

Влияние вооруженного конфликта на Украине на кризис продовольствия

Украина и Россия являются крупными экспортерами продовольствия. Согласно данным ФАО, Россия является крупнейшим поставщиком пшеницы на международные рынки, а Украина занимает пятое место среди основных экспортеров. Суммарно на обе страны приходится больше трети общемирового объема экспорта зерновых. Их доля в глобальных поставках ячменя достигает 19 %, пшеницы – 14 %, кукурузы – 4 %. Обе страны являются мировыми лидерами рапсового масла и занимают 52 % рынка подсолнечного масла. Поэтому военный конфликт напрямую угрожает поставкам таких основных продуктов, как пшеница, кукуруза и подсолнечное масло. Многие страны, сильно зависящие от импорта продуктов питания и удобрений, в том числе страны, входящие в группы наименее развитых стран и стран с низким уровнем дохода и дефицитом продовольствия, полагаются на поставки продуктов питания из Украины и России для удовлетворения потребностей в области продовольствия. Важнейшая роль, которую Российская Федерация и Украина играют в глобальном сельском хозяйстве, тем более очевидна с точки зрения международной торговли. Обе страны являются нетто-экспортерами сельскохозяйственной продукции и обе они важны для снабжения мировых рынков продовольствием, для которого экспортные поставки часто сосредоточены в нескольких странах, что подвергает эти рынки повышенной уязвимости перед потрясениями и нестабильностью. Россия является ведущим мировым экспортером пшеницы, отгрузив в 2021 г. в общей сложности 32,9 млн т пшеницы и меслина, что эквивалентно 18 % мировых поставок. Украина была шестым по величине экспортером пшеницы в 2021 г., экспортировав 20 млн т пшеницы и меслина, что составляет 10 % мирового рынка. От поставок пшеницы из России и Украины на 30 % или более зависят по меньшей мере 50 стран, среди них многие развивающиеся страны в Северной Африке, Азии и на Ближнем Востоке (таблица), которые относятся к числу наиболее зависимых.

Импортеры российской и украинской пшеницы в 2020 г.*

Importers of the Russian and Ukrainian wheat in 2020

|

Импортеры российской пшеницы |

Импортеры украинской пшеницы |

||

|

Страна |

Объем импорта, млн т |

Страна |

Объем импорта, млн т |

|

Египет |

8,25 |

Египет |

3,08 |

|

Турция |

7,90 |

Индонезия |

2,72 |

|

Бангладеш |

1,94 |

Бангладеш |

1,51 |

|

Азербайджан |

1,39 |

Пакистан |

1,24 |

|

Судан |

1,33 |

Турция |

1,00 |

|

Пакистан |

1,17 |

Тунис |

0,98 |

|

Нигерия |

1,00 |

Марокко |

0,95 |

|

Йемен |

0,80 |

Йемен |

0,71 |

|

Танзания |

0,70 |

Ливан |

0,67 |

|

ОАЭ |

0,67 |

Филиппины |

0,63 |

|

Кения |

0,60 |

Таиланд |

0,56 |

|

Грузия |

0,59 |

Ливия |

0,55 |

|

Филиппины |

0,55 |

Малайзия |

0,40 |

|

ЮАР |

0,55 |

Испания |

0,37 |

|

Израиль |

0,54 |

Республика Корея |

0,32 |

*Составлено по [7].

Современный кризис имеет глобальный характер. Хотя его полное влияние на мировую экономику на данном этапе остается неопределенным и будет зависеть от множества факторов, уже сегодня можно ожидать существенного снижения доступности продовольствия в глобальном масштабе.

В наиболее тяжелом положении находятся страны, где рацион питания смещен в сторону сырьевых товаров, цены на которые выросли в наибольшей степени (особенно пшеница и кукуруза); страны, находящиеся в более сильной зависимости от импорта продовольствия; а также страны, где происходит значительный перенос воздействия глобальных цен на внутренние цены на основные продукты питания. Особенно сильному воздействию подвергаются страны с низким доходом, население которых еще до пандемии [4] и введения беспрецедентных санкций в отношении России из-за военного конфликта на Украине испытывало острую недостаточность питания и избыточную смертность, особенно страны Африки к югу от Сахары.

Традиционно наиболее остро стоит проблема продовольственной безопасности для стран Африки. С негативными тенденциями в сфере обеспечения продовольствием сталкиваются Алжир и Египет – страны, зависимые от российского экспорта зерновых. В Алжире продовольственная ситуация усложняется высокой продовольственной инфляцией.

Самым масштабным случаем массового голода является продовольственная ситуация в Йемене. По оценке ФAO, в настоящее время в Йемене 17,4 млн человек нуждаются в продовольственной помощи. На конец 2022 г. количество людей, которые не могли удовлетворить минимальные потребности в питании, достигало 19 млн человек.

Высокая зависимость от импорта продовольствия наблюдается в Иране, где импорт продовольственных товаров превышает 2/3 всего импорта в страну.

Резкое обострение продовольственной ситуации в странах Латинской Америки привело к росту миграции из этих стран. Даже в Бразилии – крупнейшем производителе продовольствия в регионе – количество недоедающих людей увеличилось вдвое по сравнению с 2020 г. [12].

Выдающееся положение двух стран – России и Украины – на мировых рынках кукурузы, ячменя и рапса и даже в большей степени в секторе подсолнечного масла, где их значительная производственная база обеспечила им совокупную долю 80 % мирового экспортного рынка за последние три года, также заслуживает внимания [7].

Кукуруза является важным компонентом кормов для животных, и перебои с поставками могут затронуть, в частности, свиноводческие и птицеводческие фермы по всей Европе, которая импортирует 52 % кукурузы из Украины. В марте 2022 г. ряд государств – членов Евросоюза сообщили о критической нехватке кормов для животных в ближайшие недели или о проблемах с поставками в среднесрочной и долгосрочной перспективе.

Для стран Евросоюза важное значение имеют поставки подсолнечного масла, которое использовалась для производства биодизельного топлива. Неуверенность в поставках подсолнечного масла способствовала росту цен на его товары-заменители, такие как рапсовое, пальмовое и соевое масло.

Инфляционные процессы и сбои коснулись также и пищевой промышленности. Кроме экспорта зерновых (доля российской пшеницы в импорте Финляндии составляет более 80 %) и удобрений (доля российских удобрений в импорте Финляндии и Эстонии превышает 70 %), Россия занимает третье место в мире по объему экспорта рыбы и рыбопродуктов. Российский рыбный сектор в значительной степени ориентирован на экспорт. Снежный краб, камчатский краб, аляскинский минтай и треска являются наиболее ценным экспортным товаром [7]. Россия является крупным экспортером в страны Евросоюза белой рыбы (40 % мирового производства) и поставляет 16 % минтая, используемого в рыбоперерабатывающей промышленности [10].

Влияние энергетического кризиса на сельское хозяйство

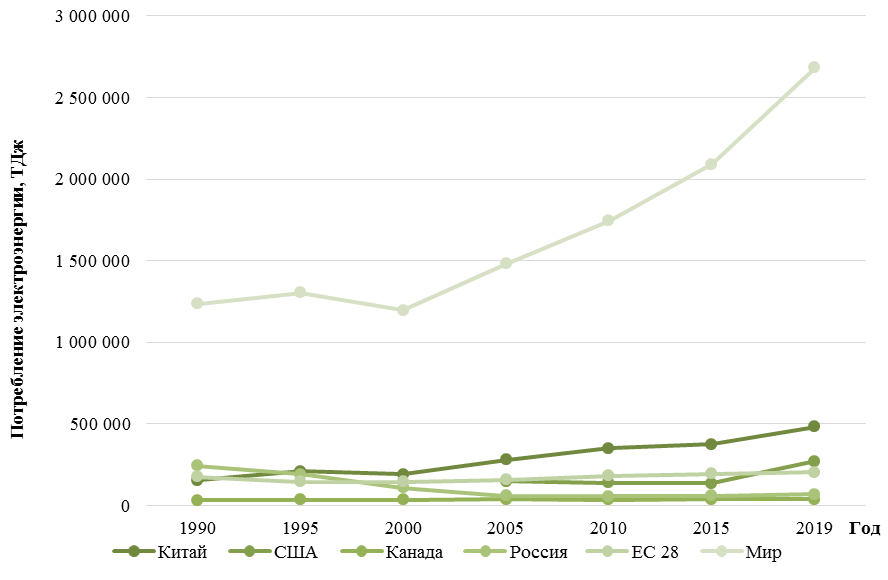

Сельское хозяйство потребляет большое количество энергии напрямую за счет использования топлива, газа и электричества и косвенно за счет использования агрохимикатов, таких как удобрения, пестициды и смазочные материалы. Потребление электроэнергии сельским хозяйством в мире повышается на протяжении последних двадцати лет, в основном за счет увеличения его потребления в Китае и США (рис. 3).

Рис. 3. Потребление электроэнергии сельским хозяйством в мире и ряде стран [13]

Fig. 3. Electricity consumption by agricultural sector in the world and in a number of countries [13]

Опережающий рост спроса на энергию на фоне сокращения ее предложения привели к тому, что в 2021 г. глобальная экономика вступила в полномасштабный энергетический кризис. Стремительный рост спроса на электроэнергию на фоне восстановления мировой экономики спровоцировал скачок цен на газ осенью 2021 г. Причинами роста спроса на энергоносители стали аномальные погодные условия – холодная зима 2020 г. и аномально жаркое лето 2021 г. Причинами сокращения предложения стали отказ от сильно загрязняющих окружающую среду видов топлива, таких как нефть и уголь; отказ от атомной энергетики; недостаточные инвестиции в добычу ископаемого топлива; истощение запасов и чрезмерный политический приоритет в отношении «зеленой» энергетики. Рост цен на энергоносители усилил инфляционное давление на мировую экономику.

Текущий энергетический кризис затронул многие страны мира, но наиболее сильно страны Евросоюза. Энергетический кризис усугубился после усиления санкционного давления на Россию стран Запада из-за спецоперации на Украине, что привело к дальнейшему росту цен на энергоносители в Европе. Прекращение подачи газа в Европу после подрыва ниток «Северных потоков» серьезно ударило по экономике Германии, конкурентоспособности ее промышленности и вызвало необходимость переноса некоторых производств в другие страны [14].

Россия является третьим по величине производителем сырой нефти в мире и вторым по величине ее экспортером. Европа и Китай импортируют около 60 и 20 % российской нефти соответственно. Россия является крупнейшим экспортером природного газа в мире. Европейские страны сильно зависят от импорта природного газа из России, поскольку 32 % их общего потребления поставляла Россия [15].

Рост цен на энергоносители, которые в сельском хозяйстве используются не только для заправки сельскохозяйственной техники, но и для обогрева, вентиляции, освещения теплиц; для вентиляции, освещения, работы электрооборудования, например доильных аппаратов и подачи воды на животноводческих фермах, привел к увеличению себестоимости продукции и снижению прибыльности [10]. К примеру, цена дизельного топлива, используемого фермерскими хозяйствами Франции по данным на март 2022 г., выросла с 650 евро до 2 400 евро за тонну [16].

Оказывая влияние на местную инфляцию, высокая стоимость импортируемой энергии снижает покупательную способность населения и доступность домашних хозяйств с низким уровнем дохода к продуктам питания [13].

Стремительный рост мировых цен на топливо увеличивает и без того оказавшиеся под давлением мировые цены на зерно, тем самым усугубляя последствия для продовольственной безопасности.

По прогнозу ФАО, рост цен на энергоносители и высокие цены на другие ресурсы сначала приведут к более высоким издержкам производства, а в конечном итоге к более высоким ценам на продукты питания. Они также могут способствовать снижению уровня использования вводимых ресурсов, падению урожайности и урожая в сезоне 2022/2023 гг., что создаст дополнительный риск глобальной продовольственной безопасности в ближайшие годы.

Кроме того, высокие цены на энергоносители повышают спрос на сельскохозяйственное сырье (особенно кукурузу, сахар и семена масличных культур / растительные масла) для производства биоэнергии, и, учитывая большой размер рынка энергии по сравнению с рынком продовольствия, это может стать дополнительным фактором роста цен на продовольствие.

Экстремальные климатические явления

Возрастает влияние экстремальных климатических явлений на глобальную продовольственную безопасность. Критично высокие температуры летом 2022 г. и засуха привели к тому, что в некоторых районах Польши потери урожая ягод и косточковых фруктов составят около 50 %. Другим примером европейских потерь от засухи является Италия – крупнейший мировой экспортер оливкового масла, выпуск которого может сократиться на 25–30 %.

Длительная и изнурительная жара, которая весной и летом 2022 г. обрушилась на обширные районы Индии и Пакистана, затронув жизнь сотен миллионов человек, вызвала нехватку продовольствия и энергии. Для предотвращения голода из-за аномальной жары и недостатка урожая Индия – один из ключевых экспортеров – ввела запрет на экспорт пшеницы на неопределенный срок. Это решение привело к сокращению поставок пшеницы и также способствовало росту цен [17]. Малайзия ввела запрет на экспорт мяса кур в связи с падением внутреннего предложения из-за неблагоприятных погодных условий. В Анголе экстремальные климатические явления поставили под угрозу пищевое благополучие населения и стабильность экономики. На неблагоприятную ситуацию с продовольственной безопасностью в Южном Судане оказала влияние череда сильнейших наводнений, которая повлекла за собой разрушительные последствия.

Климатическая неопределенность, которая создает риски для производителей, приводит к тому, что государства стремятся обезопасить внутренний продовольственный рынок. Серия запретов и ограничений на экспорт продуктов питания, начатая масштабно еще в период пандемии, может создать эффект мультипликатора. По ряду прогнозов [18], это приведет к изменению структуры торговли. Например, страны будут заключать региональные торговые соглашения с узким кругом участников и координировать урегулирование локальных продовольственных кризисов.

Заключение

Мировой продовольственный кризис в 2022 г. стал главной темой глобальной повестки. Среди непосредственных причин этого кризиса называют военный конфликт на Украине, последствия пандемии и изменение климата, не учитывая, что причины кризиса находятся в мировой продовольственной системе и продовольственная инфляция началась задолго до военного конфликта.

Структура мирового сельского хозяйства устроена таким образом, что многие страны в силу навязанной им специализации оказались критично зависимы от импорта продовольствия. Прежде всего это бедные развивающиеся страны, которые специализируются на выращивании определенных сельскохозяйственных культур, поставляемых на экспорт, в том числе на рынки развитых стран.

Цены на сельскохозяйственные товары формируются не под воздействием спроса и предложения, а в результате финансовых спекуляций на сырьевых рынках. Так, рост мировых цен на пшеницу в последние годы происходит на фоне рекордных урожаев в отсутствии дефицита.

Санкционная политика, кризис на рынке энергоносителей и удобрений, экстремальные климатические условия, несомненно, усилили продовольственный кризис, масштаб которого еще только предстоит оценить.

Продление и выполнение условий «зернового соглашения», ослабление некоторых ограничений в отношении российского экспорта продовольствия, удобрений и энергоносителей не смогут быть единственным решением продовольственного кризиса, в основе которого лежат фундаментальные причины.

1. Malhotra S. State of Food Security and Nutrition in the World report: Repurpose agricultural subsidies to make healthy diets affordable, reduce rising hunger. Available at: https://www.ifpri.org/blog/2022-state-food-security-and-nutrition-world-report-repurpose-agricultural-subsidies-make (ac-cessed: 10.02.2023).

2. Consumer Price Indices. FAOSTAT. 2022. Available at: https://www.fao.org/faostat/en/#data/CP (accessed: 06.02.2023).

3. FAO 2022. Impact of the Ukraine-Russia conflict on global food security and related matters under the mandate of the Food and Agriculture Organization of the United Nations (FAO). Available at: https://www.fao.org/3/nj164en/nj164en.pdf (accessed: 10.02.2023).

4. MVF 2022. Perspektivy razvitiia mirovoi ekonomiki. Mrachnyi i bolee neopredelennyi prognoz [IMF 2022. World economic outlook. Gloomy and more uncertain prognosis]. Available at: https://www.imf.org/ru/Publications/WEO/Issues/2022/07/26/world-economic-outlook-update-july-2022#Overview (accessed: 15.02.2023).

5. Rettman A. EU states warn of looming food-price crisis. Available at: https://euobserver.com/world/154997 (accessed: 14.02.2023).

6. Statista 2022. Fertilizers export value worldwide 2021, by leading country. Available at: https://www.statista.com/statistics/1278057/export-value-fertilizers-worldwide-by-country/ (accessed: 12.02.2023).

7. Ofitsial'nyi sait FAOSTAT 2022 [Official website of FAOSTAT 2022]. Available at: https://www.fao.org/faostat/en/#data (accessed: 18.02.2023).

8. FTS 2022. Eksport Rossii vazhneishikh tovarov [FCS 2022. Russia's exports of the most important goods]. Available at: https://customs.gov.ru/folder/513 (accessed: 15.02.2023).

9. Mordiushenko O. Neudobrye ozhidaniia [Bad expectations]. Available at: https://www.kommersant.ru/doc/5448763?from=doc_vrez (accessed: 15.02.2023).

10. Laaninen T. Russia’s war on Ukraine: EU food policy implications. Available at: https://www.europarl.europa.eu/RegData/etudes/ATAG/2022/729368/EPRS_ATA(2022)729368_EN.pdf (accessed: 03.02.2023).

11. EPRS 2022. Future Shocks 2022. Addressing risks and building capabilities for Europe in a contested world. European Parliamentary Research Service with the Directorates-General for Internal Polices (IPOL) and External Policies (EXPO). PE 729.374 - April 2022. Available at: https://www.europarl.europa.eu/RegData/etudes/STUD/2022/729374/EPRS_STU(2022)729374_EN.pdf (accessed: 15.02.2023).

12. Mirovaia prodovol'stvennaia bezopasnost': bazovye trendy, krizis, regional'naia spetsifika [World food security: basic trends, crisis, regional specificity]. Available at: http://agrarian.expert/22765-2/ (accessed: 15.02.2023).

13. IEA 2022. Data and statistics. Explore energy data by category, indicator, country or region. Available at: https://www.iea.org/data-and-statistics/data-browser?country=RUSSIA&fuel=Energy%20consumption&indicator=ElecConsBySector (accessed: 03.02.2023).

14. Karpov A., Medvedeva A. «Chistyi populizm»: kak na fone energeticheskogo krizisa glava MID FRG prizyvaet otkazat'sia ot uglevodorodov [Pure populism: how head of German Foreign Ministry calls for giving up on hydrocarbons during energy crisis]. Available at: https://russian.rt.com/world/article/1070683-berbok-germaniya-energetika (accessed: 15.02.2023).

15. Food security implications of the Ukraine conflict. Available at: https://docs.wfp.org/api/documents/WFP-0000137463/download/?_ga=2.161874874.760066100.1647174700-754222800.1647174700 (accessed: 03.02.2023).

16. Struna H. How the Ukraine war has impacted the French agrifood sector. Available at: https://www.euractiv.com/section/agriculture-food/news/how-the-ukraine-war-has-impacted-the-french-agrifood-sector/ (accessed: 14.02.2023).

17. OON 2022. Rekordnaia zhara ugrozhaet budushchemu sel'skogo khoziaistva v Iuzhnoi Azii [UN 2022. Record heat threatens future of agriculture in South Asia]. Available at: https://www.unep.org/ru/novosti-i-istorii/istoriya/rekordnaya-zhara-ugrozhaet-buduschemu-selskogo-khozyaystva-v-yuzhnoy (accessed: 15.02.2023).

18. Pörtner H.-O., Roberts D. C., Tignor M., et al. Climate Change 2022: Impacts, Adaptation and Vulnerability. Contribution of Working Group II to the Sixth Assessment Report of the Intergovernmental Panel on Climate Change. Cambridge University Press, Cambridge, UK and New York, USA, 2022. Pp. 3-33.