Russian Federation

Russian Federation

UDC 339.15.054.22

With the breakthrough of digital technologies there has sharply increased the growth rate of the online trading market, in particular, its segment of consumer goods. Pandemic of a new coronavirus infection served as an impetus, which introduced online orders into the consumer habit and contributed to the growth of the financial well-being of companies with online stores, as well as to the development of online trading platforms. E-commerce in consumer goods is gaining momentum much more actively than the offline segment offering a wider range of goods on one site, various shopping channels, delivery channels, lower prices and convenience of receiving an order, including home delivery. There is presented a general assessment of the domestic market of online trade in everyday goods, analyzed the dynamics of market growth in 2022 in the context of its growth rates in various product categories, the number of online orders, market volumes, transformation of the consumer basket. The promising directions of the formation of online market cash flows are systematized and characterized in a meaningful way, the prospects for the development of the market segment under study in terms of cash turnover for 2023 are assessed, and the scheme of transformation of channels for the purchase and delivery of goods is illustrated. General trends of the upcoming financial year in the e-grocery segment are revealed, which are reflected in the steady growth of the market, the development of marketplaces, changes in consumer behavior, the composition of the main market players, the development of marketing promotion of online trading platforms, the growing popularity of sales through social networks.

cash flows, market volume, e-commerce, FMCG products, marketplaces, consumer, online ordering, e-grocery

Введение

Совершенствование современных цифровых технологий предопределяет развитие отрасли торговли в режиме онлайн. Данные процессы базируются на таких концепциях, как «экономика знаний», «информационное общество», «инновационная экономика», «цифровая экономика», что способствует формированию нового жизненного уклада, основанного на информации, высоких технологиях и сетевом характере общества. Ключевой становится скорость и эффективность обработки и передачи информации, развитость информационных технологий и сетей. Процессы развития социально-экономических систем обеспечивают отрасли, в которых преобладают интеллектуальный капитал и информационно-коммуникационные технологии.

Современный потребитель находится в состоянии выбора из множества взаимозаменяемых и взаимодополняющих товаров и услуг. Потребительские предпочтения влияют на спрос на товары, а значит, на объемы производственного процесса и экономику в целом [1].

Все большее распространение находит рынок онлайн-торговли, которая расширяет вариативность потребительского выбора среди товаров и услуг. Одним из самых динамично развивающихся рынков является рынок товаров повседневного назначения – FMCG (fast moving consumer goods), а его онлайн-сегмент e-grocery (electronic grocery – электронная бакалея – продажа товаров категории FMCG в сети Интернет) признается одним из самых перспективных.

Общая оценка российского рынка онлайн-торговли FMCG-товарами в 2022 г.

Покупка товаров повседневного спроса через интернет становится привычкой все большего количества потребителей в России. Во многом способствовала этому пандемия, став мощным импульсом для онлайн-торговли не только в России, но и во всем мире. Сегодня более четверти россиян покупают большую часть товаров повседневного спроса онлайн, тогда как в 2019 г. об этом заявляли чуть более 10 %. Около 75 % покупателей используют как традиционные, так и онлайн-каналы покупки, таких покупателей называют омниканальными.

Вследствие роста популярности онлайн-шопинга снизился средний чек на покупки FMCG-товаров впрок. Так, лидер по объему онлайн-рынка (Москва) отмечает снижение спроса на товары впрок вдвое по сравнению с началом 2022 г., также уменьшается закуп товаров с малым сроком годности, свежих фруктов и овощей. У потребителей входят в привычку онлайн-покупки, т. к. количество ритейлеров, вышедших в онлайн увеличивается, выбор становится больше, цены благодаря конкуренции на сервис доставки демократичные. Потребители знают, что могут в любой момент приобрести товары повседневного спроса, не сталкиваясь с их дефицитом или отсутствием в том или ином онлайн-магазине или на маркетплейсе, это побуждает покупателей совершать менее объемные, но более частые покупки.

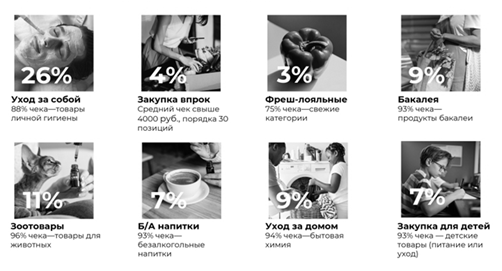

На фоне сокращения среднего чека больших покупок впрок выравнивается популярность различных типов покупательских корзин онлайн (рис. 1).

Сервисы экспресс-доставок развиваются настолько быстро, что в конкурентной борьбе позволяют покупателям сделать минимальный заказ на 1-2 товара повседневного спроса и быстро их получить. Это привело к перераспределению спроса между различными типами потребительских корзин в сторону выравнивания их значимости. Покупатель все реже выставляет конкретные цели онлайн-шопинга, предпочитая разнообразие в корзине. Происходит это благодаря крупным торговым площадкам (маркетплейсам), которые предоставляют широкий ассортимент товаров множества отдельных продавцов, представляя собой новую версию универсального магазина. Несмотря на стремление разнообразить корзину, потребитель обращает особое внимание на скидки, промоакции, цены, 73 % сравнивают цены онлайн и офлайн, а почти половина покупателей считает, что может найти более низкие цены именно онлайн благодаря обилию промоакций. Так, доля промопродаж в онлайн-магазинах составила 67 %, в офлайн – 45 %. Благодаря такому потребительскому онлайн-подходу часть рынка выступает драйвером органического развития FMCG-рынка как такового, несмотря на общий неблагоприятный деловой и экономический климат в стране.

Рис. 1. Популярность различных типов покупательских корзин онлайн в 2022 г.

Fig. 1. The popularity of various types of shopping baskets online in 2022

Динамика роста отечественного онлайн-рынка в разы выше, чем офлайн-продаж. Например, зафиксирован рост динамики онлайн-продаж в январе–апреле 2022 г. на 83 % против 18 % в офлайн-магазинах (в первую очередь за счет периода закупок в первые недели после введения санкций) (рис. 2).

Рис. 2. Динамика роста продаж онлайн и офлайн по категориям в 2022 г.

Fig. 2. Dynamics of online and offline sales growth by category in 2022

В 2022 г. в ряде категорий доля продаж онлайн также достигла рекордных показателей: 52 % подгузников, 40 % кормов для собак, 21 % зернового кофе, 13 % стиральных порошков, 8 % воды продаются онлайн [2].

E-grocery: текущая динамика развития и перспективы

Согласно прогнозам Ассоциации компаний интернет-торговли (АКИТ), объемы онлайн-продаж в текущем 2023 г. могут увеличиться на 25–30 % и достигнуть 6,3–6,6 трлн руб., что составляет чуть больше 15 % от общего уровня розничных продаж. По предварительным итогам 2022 г. этот показатель составил около 5,172 трлн руб. Рост объемов продаж свидетельствует о том, что пользователи все чаще выбирают онлайн-покупки, а значит, вместе с их интересом меняются и потребительские тренды [3].

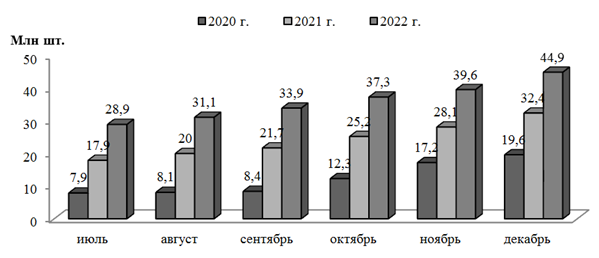

Аналогичный тренд наблюдается и в сегменте e-grocery. Один из показателей, отражающих динамичное развитие рынка FMCG онлайн, – это количество интернет-заказов, сделанных пользователями. На рис. 3 отображена динамика последних 6 месяцев в сравнении с теми же месяцами 2021 и 2020 гг. [4].

Рис. 3. Динамика количества интернет-заказов в сегменте e-grocery (июль–декабрь 2020–2022 гг.)

Fig. 3. Dynamics of the number of online orders in the e-grocery segment (July-December 2020-2022)

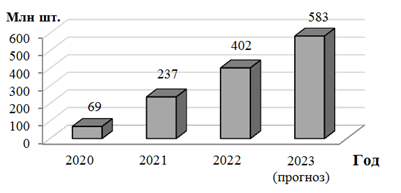

Заметен тренд на увеличение не только за последние полгода 2022 г., но и в сравнении с предыдущими годами в каждом месяце, 44,9 млн заказов в декабре 2022 г. против 7,9 млн заказов в июле 2020 г. – это резкий скачок в развитии отрасли интернет-торговли. На рис. 4 отображен рассматриваемый показатель финансового благосостояния рынка по годам [4].

Рис. 4. Динамика количества интернет-заказов в сегменте e-grocery по итогам 2020–2022 гг., прогноз на 2023 г.

Fig. 4. Dynamics of the number of online orders in the e-grocery segment by the end of 2020-2022, forecast for 2023

В 2023 г. прогнозируется рост количества интернет-заказов по итогам года еще почти на 50 %, что свидетельствует об оптимистичном настрое аналитиков и закреплении у потребителя привычки приобретать товары через интернет. Стоит учитывать тот факт, что площадок для интернет-заказов стало больше. Такие площадки, как «Самокат», позволяют сделать минимальный заказ всего на 170 руб., что повышает частоту заказов, но и в денежном выражении данный сегмент увеличивается (рис. 5) [4].

Рис. 5. Динамика объема рынка в сегменте e-grocery по итогам 2020–2022 гг., прогноз на 2023 г.

Fig. 5. Dynamics of market volumes in the e-grocery segment by the end of 2020-2022, forecast for 2023

В 2020 г. объем рынка составлял 130 млрд руб., в 2022 г. – уже 553 млрд руб. (рост насчитывает 425 %), к концу 2023 г. планируется увеличение еще на 40 % по отношению к итогам 2022 г.

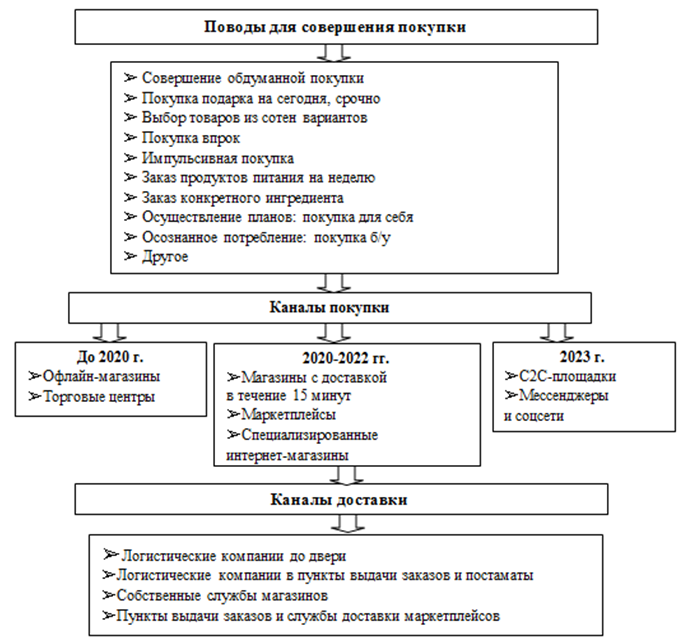

Для повышения конкурентоспособности онлайн-продавцы вынуждены расширять каналы сбыта своей продукции, т. к. это напрямую влияет на объемы продаж и зависит от поводов для совершения покупки (рис. 6).

Рис. 6. Изменение каналов сбыта продукции в e-grocery

Fig. 6. Changing product distribution channels in e-grocery

Основные каналы доставки на рынке: логистические компании до двери, логистические компании в пункты выдачи заказов и постаматы, собственные службы магазинов, пункты выдачи заказов и службы доставки маркетплейсов типа «Сбермегамаркет», Wildberries, Ozon. Многие продавцы используют сразу несколько каналов сбыта, т. к. потребителю для одной категории товаров или большого объема заказа удобнее доставка курьером, а в другой ситуации предпочтительнее самовывоз, чтобы не привязываться к графику курьера.

Кроме уверенного роста рассматриваемого сегмента рынка в разрезе количества заказов и денежного выражения объемов рынка, можно выделить общие тренды предстоящего финансового года в e-grocery:

– в выигрышной позиции будут находиться продавцы, которые могут предложить несколько каналов покупки и доставки продукции потребителю;

– маркетплейсы буду строить вокруг себя свою экосистему, осваивая не только сегмент e-grocery, но и другие долгосрочные категории, например товары для дома, косметика и др.;

– дальнейшее изменение потребительского поведения в стороны онлайн-покупок, а также трансформация средней потребительской корзины ввиду роста удаленной работы, неуверенности в планах на ближайшее будущее, ухода ряда привычных брендов, снижение платежеспособности населения, нестабильности экономической ситуации;

– снижение доли импульсных и премиальных покупок;

– трансформация рынка в освобожденных ушедшими брендами нишах;

– рост вложений в продвижение на маркетплейсах (работа с отзывами, оптимизация карточек товаров, SEO и реклама внутри маркетплейсов);

– рост популярности продаж через соцсети и от клиента к клиенту (С2С).

Заключение

Таким образом, несмотря на нестабильную геополитическую обстановку, осторожные прогнозы финансовых аналитиков относительно банковской системы, развития иных отраслей экономики, сегмент FMCG в сети Интернет занимает достаточно уверенную позицию и будет увеличиваться даже на фоне сокращающихся доходов населения. В первую очередь, это связано с удобством покупок подобным способом, с меняющимися трендами в потребительском поведении [5], а также с высокой конкуренцией на быстрорастущем рынке, которая вынуждает продавцов и торговые площадки чаще организовывать стимулирующие маркетинговые мероприятия по снижению цен, распродажам, промоакциям; зачастую цены на ряд товаров рассматриваемого сегмента бывают ниже, чем в сетевых офлайн-магазинах.

1. Shendo M. V., Sviridova E. V., Karlina E. P. Formirovanie denezhnykh potokov rynka onlain-torgovli v sovremennykh usloviiakh [Formation of cash flows in online trading market in modern conditions]. Vestnik Astrakhanskogo gosudarstvennogo tekhnicheskogo universiteta. Seriia: Ekonomika, 2022, no. 4, pp. 51-58.

2. Onlain-rynok FMCG v 2022: chto nuzhno znat'? [Online FMCG market in 2022: what you need to know?]. NielsenIQ. Available at: https://nielseniq.com/global/ru/insights/analysis/2022/onlayn-rynok-fmcg-v-2022-chto-nuzhno-znat/ (accessed: 14.01.2023).

3. Ekspertnoe mnenie: oborot internet-torgovli budet rasti [Expert opinion:turnover of e-commerce will grow]. AKIT. Available at: https://akit.ru/news/ekspertnoe-mnenie-oborot-internet-torgovli-budet-rasti/ (accessed: 21.01.2023).

4. Marketingovoe issledovanie eGrocery: biulleten' (iiul'-dekabr' 2020-2022) [Marketing research e-Grocery bulletin (July-December 2020-2022)]. Available at: https://datainsight.ru/ (accessed: 23.01.2023).

5. Trendy onlain-prodazh (2022-2023). Potrebitel'skoe povedenie, kanaly prodazh, razvitie marketpleisov [Online sales trends (2022-2023). Consumer behavior, sales channels, marketplace development]. Available at: https://datainsight.ru/DI_Virin_Trends2022-23 (accessed: 21.01.2023).